风电设备是利用风能发电或者风力发电的设备。风力发电是一种将风能转换为机械能,由机械能再转换为电能的机电装置。利用风力带动风车叶片旋转,再通过增速机将旋转的速度提升,来促使发电机发电。依据目前的风车技术,大约是每秒三公尺的微风速度(微风的程度),便可以开始发电。风电技术装备是风电产业的重要组成部分,也是风电产业发展的基础和保障。国内政策环境趋好:国家通过要求风机国产化率、风电全额上网和财税上扶持等政策大力推动风电和本土风机制造业发展。

中国风电设备整机市场正如其他行业一样,不但要承受来自自身行业内部其他竞争对手的威胁,而且要提防潜在的进入者、来自相关产业的替代品的竞争,同时行业利润还要受到上游供应商和下游客户的挤压。目前我国风力发电设备行业处于成长期,风力发电设备技术趋于先进和成熟,产品竞争力强,市场需求巨大,风力发电设备行业属于国家产业政策鼓励发展的行业,国家发改委、国家能源局等政府部门出台了一系列产业支持政策,风力发电设备行业主动顺应清洁高效低碳、智能化、国际化发展趋势,为风力发电行业高质量发展提供了有力支撑。

风电设备零部件行业市场分析

(资料图)

(资料图)

风电设备零部件行业上游原材料供应商主要为企业提供钢材等原材料。上述原材料生产企业市场竞争比较充分,有较为公允的市场价格。总体而言,上述原材料市场供应商充足,企业对供应商议价能力相对较强。钢材在钢结构件中的生产成本中占比较高,钢材价格波动直接影响风电设备零部件的生产成本。若上游原材料成本大幅上升,且企业难以对产品的销售价格进行调整,则企业发展将受到不利影响。

风电设备零部件行业下游主要是风电设备制造行业与下游风电整机制造及运营行业,精密焊接机壳、高精度转轴、配件及其他风力发电关键零部件等产品是风电设备的重要零部件之一。由于全球大型风电厂商其产品的高技术标准和工艺要求,决定了下游配套厂商存在较高的行业准入壁垒,对配套厂商的图纸消化能力、技术转化能力、质量和工艺改进能力以及限时供货能力均有较高的要求,一旦建立合作即形成较高的合作黏性,由此导致行业准入壁垒日益提高。

随着新能源行业的不断发展,风电行业的竞争态势已经显现出寡头竞争的局面,行业集中度将趋于集中。同时,由于不同风电整机厂商产品技术标准、结构设计、配件材质的差异,下游风电设备配套厂商在风电设备细分零部件领域的竞争状况以及变动趋势存在差异。但由于全球大型风电厂商其产品的高技术标准和工艺要求,决定了下游配套厂商存在较高的行业准入壁垒,对配套厂商的图纸消化能力、技术转化能力、质量和工艺改进能力以及限时供货能力均有较高的要求,一旦建立合作即形成较高的合作黏性,由此导致行业准入壁垒日益提高。

此外,目前从事风力发电机机壳、轴等风电设备零部件生产的企业中大规模的较少,江苏振江新能源装备股份有限公司、浙江佳力科技股份有限公司、江苏常友环保科技股份有限公司及常州优谷新能源科技股份有限公司等。

根据中研普华产业研究院发布的《2023-2028年中国风电设备行业供需分析及发展前景研究报告》显示:

风电设备市场调研显示,风电设备风电齿轮箱业务收入规模81.8亿元(创历史新高),同比增长约19%,主要增量来自中国市场;公司整体的毛利率19.9%,同比增长1.24个百分点,毛利率水平小幅增长但仍处于历史低位,一定程度反映了风电齿轮箱当前的供需形势。展望2023年预计中国风电设备行业装机量有望在此前三年相对稳定的50GW-55GW基础上实现超过40%的增长,达到70GW-80GW。更为重要的是,2023年随着机组大型化速度趋缓和海上风电需求起量,国内风电行业产值有望重回增长,景气兑现确定性较高。

全球海上风电加速发展也使我国海上风电迎来快速成长期。我国新增装机规模连续四年领跑全球。根据沿海各省份海上风电相关政策统计,截止2022年6月30日,国内已公布沿海地区十四五规划的海上风电装机容量超过60GW,目前该数据仍在持续更新。面向未来,中国海上风电行业同仁更加要团结一致,创新创造,赋能行业的蓬勃发展。

伴随着气候问题、环境问题的日益凸显,“碳中和”已成为全人类的共识,新能源对传统能源的替代业已经是未来能源 结构变化的大势所趋。随着我国经济发展步入高质量发展新阶段,能源发展进入转型变革的关键期,中国能源的绿色转型也将进入快速发展周期。2020年,中国“3060”目标的提出,能源结构转型势在必行,包括风电发电设备行业将迎来巨大的发展机遇。

中研普华利用多种独创的信息处理技术,对市场海量的数据进行采集、整理、加工、分析、传递,为客户提供一揽子信息解决方案和咨询服务,最大限度地降低客户投资风险与经营成本,把握投资机遇,提高企业竞争力。想要了解更多最新的专业分析请点击中研普华产业研究院的《2023-2028年中国风电设备行业供需分析及发展前景研究报告》。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  光峰科技将为北汽新能源供应

光峰科技将为北汽新能源供应  “AI四小龙”上市之路各不相

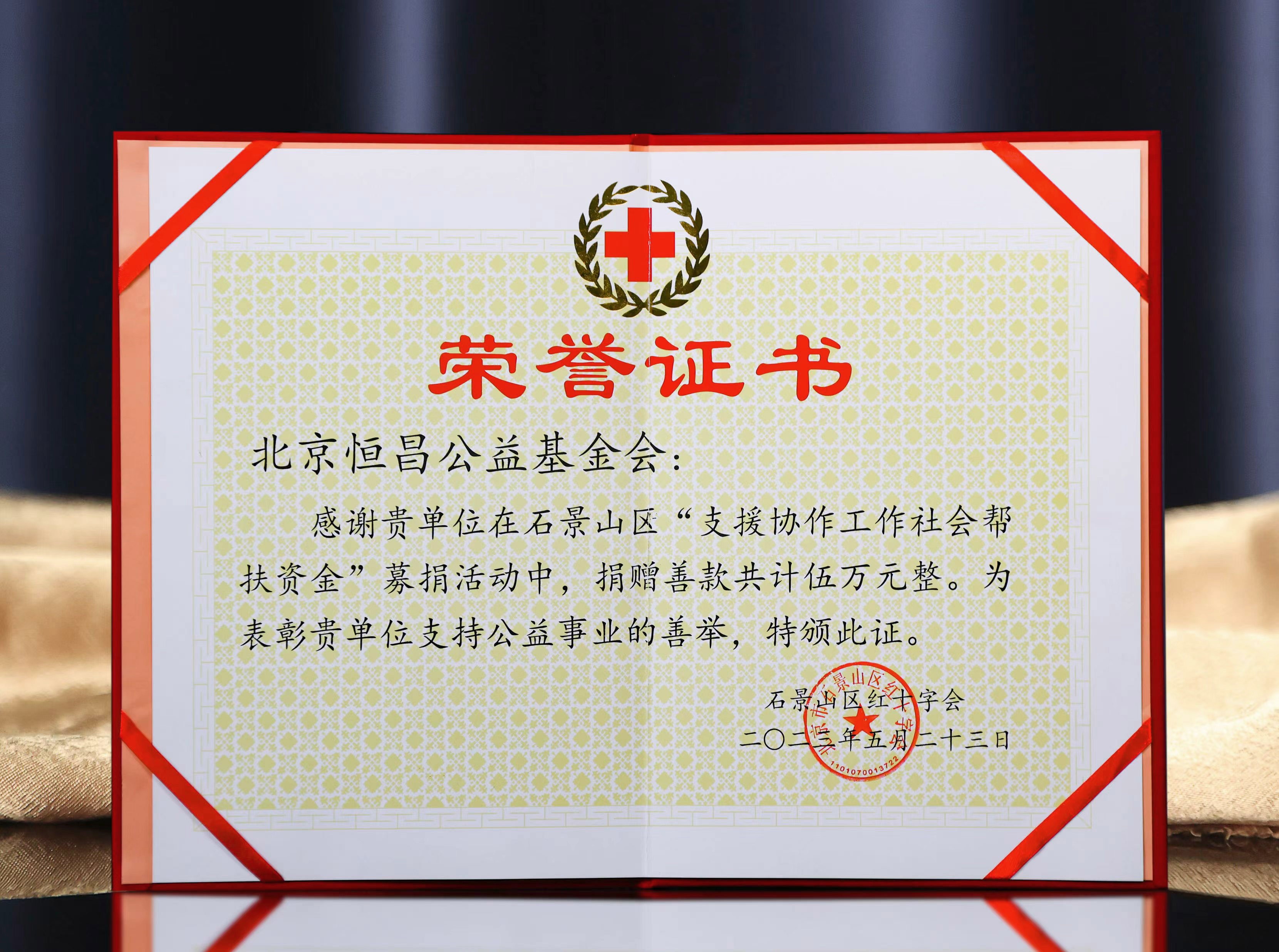

“AI四小龙”上市之路各不相  恒昌公益携石景山工商联、区

恒昌公益携石景山工商联、区  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期