理财行业发展趋势及市场现状分析

理财行业发展趋势及市场现状如何?截至2021年底,非保本理财规模28.6万亿,同比增长10.4%。净值型产品规模近27万亿,占比约93%。理财公司已经成为银行理财市场的第一大管理机构。截至2021年年中,债券类投资占比67.3%,非标资产投资占比13.1%,权益类资产投资占比4.1%,公募基金投资占比2.6%。

除此之外,存续的银行机构理财产品数量约3万只。净值型产品中,城农商行产品占比85%,封闭式产品占比73%,固收类产品占比95%,投资期限在6个月以上的产品占比69%。固收类产品平均业绩基准变动不大,权益类产品平均业绩基准先升后降。

理财业务逐渐成为商业银行零售业务核心板块。超过8100万持有理财的客户,形成了商业银行零售业务核心客群。以理财为代表的轻型银行业务对于商业银行经营能力迭代进化和估值提升发挥关键作用。作为新型金融机构,理财公司在理财总量中的占比超过80%,在整个资管市场中,成为公募基金、信托后第三大子类。

随着银行理财向净值化转型,22万亿元的理财市场对“固收+”产品需求将持续爆发,或许能给公募市场带来10万亿容量的市场空间。如果将固收和权益作为银行理财投研最基础的能力圈,那么多资产的组合能力则是银行理财需要持续打造的核心能力。银行理财应通过对固收、权益、另类、海外多资产的配置,形成组合,呈现出绝对收益、低波动、中短期的理财产品风险收益特征,来获得越来越多的投资者的信任,最终引导投资者进行长期价值投资。

去年以来,规范现金管理类理财产品的政策频出。监管拟要求相关银行理财子公司在2021年年底前将现金管理类理财产品占比压降至40%,到2022年年底下降到30%。但从现存规模看,部分机构在产品压降方面仍存在很大整改压力。

随着中国经济的发展、综合国力不断增加,居民理财意识、理财意愿日益增长,中国进入全民理财的时代,与此同时中国理财市场发生很大的变化,资产质量和数量都有了很大的变化,市场有待进一步完善,创新发展动力逐步增强。

每逢春节长假,面对年终奖以及假期回流的闲置资金,不少投资者都会提前做好春节期间的理财规划,准备迎接新年的“开门红”。针对投资者在春节期间特殊的理财需求,各大银行纷纷开启“春节模式”,在年前推出了多款虎年新春专属理财产品。每年春节前后,包括银行在内的各大金融机构都会适时推出“春节特供”理财产品,以更好地满足春节期间有闲置资金的投资者需求。

2021年,配套监管细则逐步完善,“跨境理财通”、养老理财产品等创新业务相继试点。理财产品规模稳步增长,非保本理财规模约28.6万亿;净值化转型成效卓著,规模占比约93%;理财公司稳步发展,累计29家机构获批,存续产品数量近1.3万只。展望来看,预计各家理财公司将结合自身资源禀赋,谋求差异化发展;不断加强资管能力建设,创新产品设计形式、丰富同业合作模式;履行社会责任,助力养老金融、绿色金融发展。

在一系列监管措施的约束下,未来理财产品将实现真正的“净值化”,产品净值波动将成为常态,各家银行的理财业务也在谋求成立理财子公司并向公募基金靠拢。

2022年是资管新规正式实施的第一年,随着“春节特供”理财产品的陆续推出,很多投资者围绕年终奖和假期的闲置资金也开始了春节期间的理财规划。

随着资管新规过渡期即将结束,绝大多数银行将面临告别传统理财业务甚至退出理财业务。根据国外银行的经验,发展财富管理业务是其退出理财业务之后可选的转型路径之一。伴随国民财富增长,人均GDP突破1万美元大关,财富管理需求迎来几何级数增长。作为过去资管行业的重要组成部分,这些银行退出理财市场后如何转身,是否能换一个身份继续深度参与财富管理行业,将成为市场关注的焦点。

未来行业市场发展前景和投资机会在哪?欲了解更多关于行业具体详情可以点击查看中研普华产业研究院的报告《2022-2027年中国理财业务行业市场深度调研及投资策略预测报告》。报告对行业相关各种因素进行具体调查、研究、分析,洞察行业今后的发展方向、行业竞争格局的演变趋势以及技术标准、市场规模、潜在问题与行业发展的症结所在报告对行业相关各种因素进行具体调查、研究、分析,洞察行业今后的发展方向、行业竞争格局的演变趋势以及技术标准、市场规模、潜在问题与行业发展的症结所在,评估行业投资价值、效果效益程度,提出建设性意见建议,为行业投资决策者和企业经营者提供参考依据。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  争产大戏频频上演,财富传承

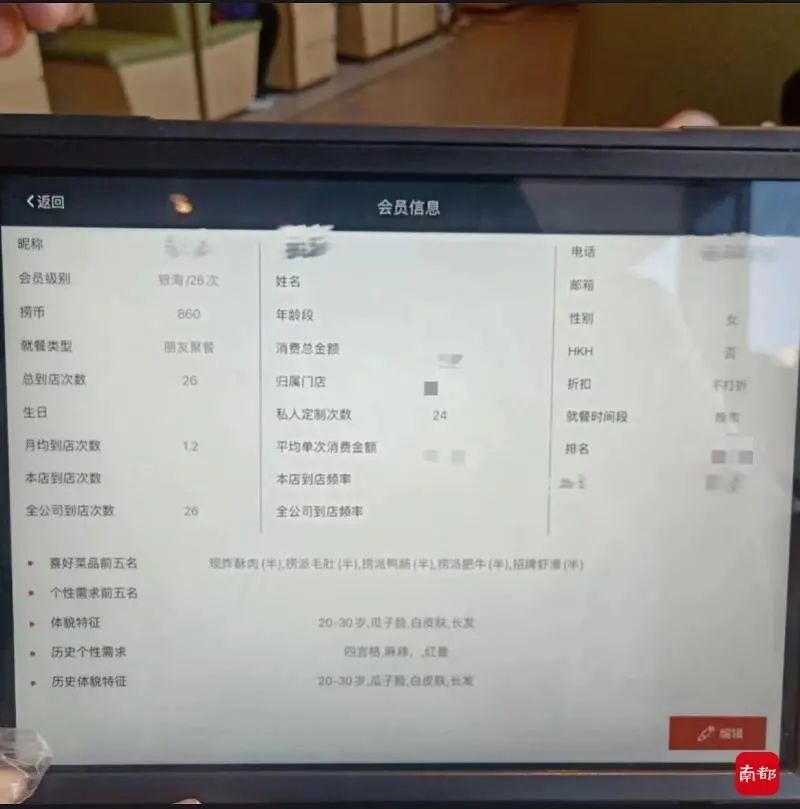

争产大戏频频上演,财富传承  海底捞给会员标注信息何以引

海底捞给会员标注信息何以引  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇