据《2021中国数字金融调查报告》显示,超过一半的用户在完成业务办理之后,会直接推出手机银行的APP。而多数用户在支付宝、微信中绑定银行卡后,会主动打开手机银行APP的用户并不多。哪怕日常中有需求,也会优先选择对应银行的微信小程序端,可见银行用户暂未养成长期使用手机银行APP的习惯。但在今年,某省级电子银行的考核指标中,手机银行APP的月活指标却要要求达到40%以上。

另一方面,随着“互联网公司+银行”模式的发展和金融机构的发力,银行金融业务出现新型服务,传统银行服务已无法吸引足够多的客户,银行网点揽存和放贷能力被削减。

在多个硬性指标的压力下,银行不得不把重心放在完成任务指标上,单纯的关注如何提高手机银行APP的月活、如何增加银行发卡的数量上而忽视了对应服务质量的保障,以及手机银行APP用户使用的体验感。虽然银行每年都会投放大量的费用进行一系列的补贴活动,但也只是单向的触达B端或C端,没有形成完整的闭环,营销效果其实并不理想,用户黏性不高。

最后的结果常常是,不仅没能有效促进存款沉淀和信用卡使用率,而且,活动结束后,用户和商户对手机银行APP的黏性依然不高。

有压力困扰的又何止银行?在前两年疫情的影响下,“宅消费”的渗透率越来越高,实体门店的商家为了获取更多的用户流量,只能随大流地加入公域平台,但主流的团购网站或社交网站抽取的服务费高昂,占比在15%-20%左右。

随着越来越多商家进入主流的公域平台,商家常常让利给出折扣,目的是获取更多的用户,渐渐地也就出现了商家之间的内卷,虽然折扣力度大,却依旧没能留住用户,甚至有的商家一直处于亏损状态,因亏损严重而倒闭的商家多不胜数。

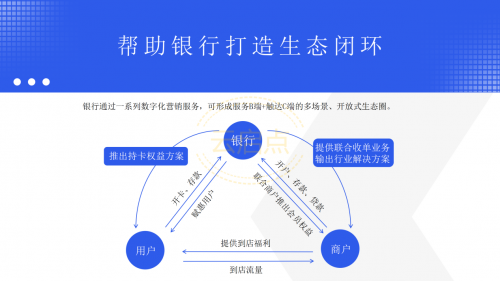

我们这么看下来,B端商家有服务但缺流量,社区银行有流量但服务不够。那为何他们不能联合活动,形成新的生态呢?其实这是一个趋势,因为已经有不少的银行开始与商家做这样的联盟合作,正如邮储银行联合大商新玛特家电促消费的活动“刷银卡·惠尽得”,消费者只需要使用邮政的银行卡,便可以享受B端商家的折扣优惠。此时,B端商家获得了流量,C端消费者通过银行用户获得了优惠,从而形成了一个消费闭环。

在打造银行持卡权益生态体系时,常常会有两种情况出现,一种是B端商家本来就有完善的营销运营系统,只需要把商家的系统与银行的系统通过API打通即可。而另外一种情况是,B端商家没有营销系统,此时银行便需要为这类B端商家提供系统后台,以便于商家后续的日常运营。

(打造社区银行生态(消费)闭环 | 图源:云启点)

银行网点按照服务B端+触达C端的操作,以网点为圆心,拓展5km范围内的商户,打造小型社区银行生态圈。通过闭环可实现B端商户收入资金和C端用户消费资金回流到银行。银行C端用户持卡权益可共享生态中各商家的权益。

但要知道,研发一个稳定、成熟的系统,而且这个系统还得接地气,体验感好,这意味着不仅对研发团队的要求极高,而且还得掌握各行各业的运营痛点。还有研发后系统的运维成本,这些都是不可避免的。对于部分社区银行而言,寻找一个靠谱的技术支撑,无疑是一种行之有效的方案。

云启点为社区银行提供技术服务

赋能商户提升数字化能力,在内卷的流量时代化危为机

云启点数字科技(上海)有限公司,在上海、广东和郑州设立三大基地,具备自主研发能力、多项云收单技术专利,可提供品牌整体输出服务、会员营销功能系统定制服务及SaaS软件托管服务。

既有泛行业的移动支付和智慧营销解决方案,可针对不同的客户群体提供定制的产品和服务。从市场需求、产品功能、营销策略、风控管理、系统安全、客户服务、增值服务、行业解决方案等各方面,云启点都具备丰富的合作经验和成熟的合作模式。

(软件技术研发及技术托管服务商 | 图源:云启点)

上海云启点,拥有上百人的技术研发团队,通过从技术、运营、营销、培训、服务五大板块,全方位帮助社区银行深度赋能B端商家,惠达C端消费者,打造社区银行生态,形成社区银行、B端商户、C端消费者的消费闭环。

关注公众号:云启点 了解更多

欢迎留言咨询合作解决方案。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

猜你喜欢

猜你喜欢 深圳再放大招!30条措施稳增

深圳再放大招!30条措施稳增  全力以赴稳住基本盘 外贸高

全力以赴稳住基本盘 外贸高  “大筒仓”元宇宙空间项目特

“大筒仓”元宇宙空间项目特  速读:消博会促进消费潜力释

速读:消博会促进消费潜力释  麦趣尔深陷“丙二醇”风波

麦趣尔深陷“丙二醇”风波  港股市场上演“回购潮”

港股市场上演“回购潮”  2022思特奇线上大会|深化云

2022思特奇线上大会|深化云  A股新能源车板块近两个月大

A股新能源车板块近两个月大