【资料图】

【资料图】

麻醉药,作为外科领域不可或缺的药品市场的重点细分领域,因为用药专业性较强,技术壁垒高于普通药物,另外由于麻醉药品实行定点生产,而且生产企业数量受限,因此国内市场竞争格局相对稳定,高端市场寡头垄断。

广义的麻醉药包括麻醉剂(全麻、局麻)、麻醉镇痛药、肌松药和止吐药。根据给药方式不同,全麻药分为静脉注射类麻醉药和吸入性麻醉药。全身麻醉包括麻醉诱导、麻醉维持、麻醉苏醒和术后镇痛四个阶段。静脉注射类麻醉药(超百亿规模)和麻醉镇痛药(两百亿规模)在麻醉药市场占据主要地位。

目前我国麻醉药行业呈现细分市场竞争激烈的局面,其中Aspen费森、恒瑞、人福和恩华等头部企业占据市场垄断地位,行业整体的集中度较高,市场格局较为稳定,XYZ-research以中国麻醉药行业为切入点,首先对行业的发展环境做了详细的研究,然后全面分析了市场区域分布情况、集中度和主要生产企业等方面。

中国麻醉药行业发展环境分析 中国麻醉药行业格局分析

自从2012年以来,我国国内生产总值保持稳定增长的态势,在2021年全年国内生产总值约为114.37万亿元,较上年同比增长了约8.1%,两年平均增长约3.5%,全年人均国内生产总值约为80976亿元,同比增长约8%,国民总收入约为113.35亿元,较2020年增长约7.9%。

由于中国是人口老龄化国家,在2020年我国65岁以上老龄人口约为1.91亿,占比总人口的13.5%左右,XYZ-research预测,未来几年之内我国老年人口将会持续增加,中国老龄化程度将会继续加深。与此同时在国内人均可支配收入的不断提升之下,居民的消费水平将会提高,这会带动美容行业的市场需求增加,扩大整容手术的市场容量,将会中国麻醉药的行业发展提供机遇。

比如在2020年丙泊酚的市场销售量结构中,其中费森尤斯卡比的市场占比最高,约为26.4%;其次是阿斯利康的市场占比约为20.1%;国瑞药业位列第三,其比重为19.9%左右,由此可见在我国麻醉药的市场集中度方面,近几年呈现着集中度逐渐升高的趋势。从市场格局方面来看,在2021年人福药业的市场营收约为60亿元,市场份额占比约为33.44%;恒瑞医药和恩华药业分别占比约10.6%和8.94%,市场营收为19.59亿元和45.9亿元,在2021年三者的市场份额占比约为52.98%,占据国内麻醉药市场的主导地位。在2021年中国麻醉药市场销量的TOP5药品包括枸橼酸舒芬太尼注射液、注射用盐酸瑞芬太尼、七氟烷和丙泊酚乳状注射液,其市场销售额均超过10亿元以上,市场增速分别达到约20.34%、15.07%、6.04%、28.90%和10.20%。

目前我国麻醉药行业的竞争格局稳定,人福药业、恒瑞医药和恩华股份等头部企业长期保持着垄断地位,市场集中度高,同时行业进入壁垒较高,随着国内人口老龄化进程不断加快和国民收入水平持续上升,麻醉药的市场应用前景较好。2019年我国麻醉药物市场规模约为58亿元,并保持5%左右的速率增长,预计到2024年市场规模将达到75亿元左右。

想要了解更多行业详细分析,请点击查看中研普华《2022-2027年中国麻醉药行业市场全面分析及发展趋势调研报告》。

猜你喜欢

猜你喜欢 观速讯丨5个迹象表明,美国

观速讯丨5个迹象表明,美国  主体持续扩大、商品结构持续

主体持续扩大、商品结构持续  稳增长促就业!江苏新增51家

稳增长促就业!江苏新增51家  全球今亮点!天津高新区发布

全球今亮点!天津高新区发布  股价下跌!李宁就争议致歉

股价下跌!李宁就争议致歉  港交所拟降低科技公司上市门

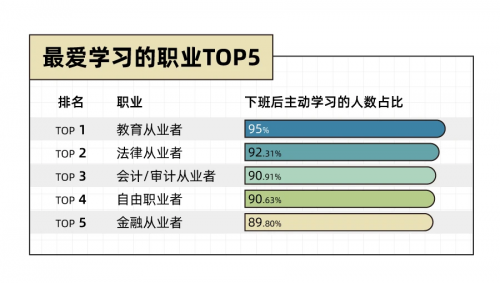

港交所拟降低科技公司上市门  85%年轻人下班之后都在卷,

85%年轻人下班之后都在卷,  众泰汽车将回归市场获两涨停

众泰汽车将回归市场获两涨停