西安经发物业股份有限公司(下称「西安经发」),股票代码1354.HK,于6月24日至6月27日开始招股,百惠金控团队担任联席账簿管理人及联席牵头经办人。此次IPO项目全球发行约1666.68万H股,招股价介乎每股为7.5港元至9.3港元,预计集资额最高约1.5亿港元。百惠金控据悉,西安经发预计会在2024年7月3日挂牌上市。

届时,所获资金将主要用于通过战略收购,以进一步扩大业务规模;与第三方物业开发商合作;持续投资以研究专利技术,例如开发智慧物业管理系统;从多元化渠道招聘人才;以及用作业务用途及营运资金。

根据招股书资料显示,西安经发于2000年在陝西省成立,作为中国西北部的综合城市服务及物业管理服务提供商。经过逾20年的发展,西安经发在陕西省乃至更广泛区域内建立了显着的市场地位,并成功树立了品牌形象。其核心业务涵盖城市服务、住宅物业管理服务以及商业物业管理服务三大领域。截至2023年12月31日,西安经发已成功签约服务中国149个项目,涉及公共物业管理服务、基础住宅物业管理服务及基础商业物业管理服务,管理范围广泛,包括三级甲等公立医院及省委机关办公厅等,总合约建筑面积高达15.0百万平方米,实际在管建筑面积亦达到14.6百万平方米。

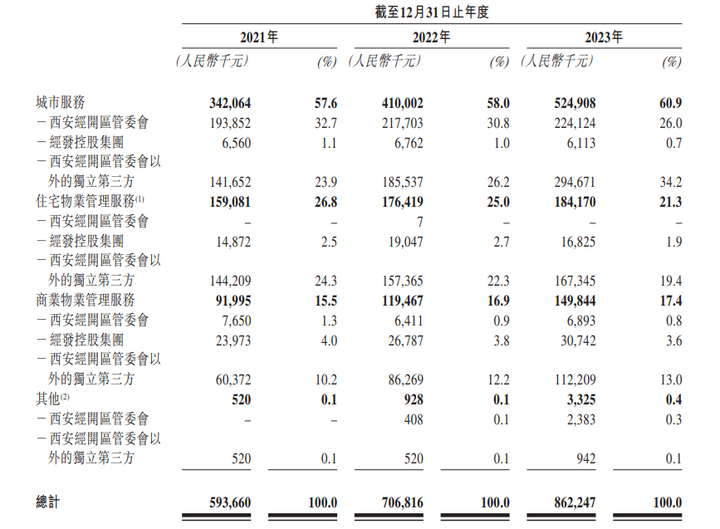

在业绩方面,西安经发的经营情况良好,淨利润及收益每年递增。从经营情况来看,西安经发在2021-2023年的营收分别为人民币5.94亿元、7.07亿元及8.6亿元,净利润分别为人民币3120万元、3740万元及5101万元。从上述数据可以看出,西安经发在过去三年中不仅营收稳步增长,而且净利润的增速更为显着,这充分说明了公司的盈利能力和市场竞争力在不断提升。

图片来源:西安经发招股书

作为本次IPO项目的联席账簿管理人及联席牵头经办人,百惠金控团队积极调动自身资源,全面展示西安经发的企业优势和潜力,助力赴港上市,以进一步提升企业价值和竞争力。百惠金控期望,西安经发在香港融资市场积极把握市场机遇,不断开拓新的业务领域,为公司的持续增长和股东的利益最大化而努力。

重要声明:以上内容由百惠金控提供,仅作参考,并不能完全代替投资者的判断和决策。投资者需要根据自身风险承受能力情况和需求,建议进行分析和评估,以制定最合适的投资策略。

百惠金控,旗下的百惠证券(中央编号: BPQ161)获香港证监会发牌进行第一类及第四类受规管的持牌活动。同时,旗下的百惠资本(中央编号: BSM550)持有第六类牌照,并且拥有保荐人资格。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

猜你喜欢

猜你喜欢 因业绩预告披露净利润与实际

因业绩预告披露净利润与实际  第32届中国厨师节在福州举办

第32届中国厨师节在福州举办  生成式AI如何照进新零售?良

生成式AI如何照进新零售?良  水滴保险经纪积极参与“金融

水滴保险经纪积极参与“金融  半导体板块涨3.46% 利扬芯

半导体板块涨3.46% 利扬芯  数据显示:5月份社会消费品

数据显示:5月份社会消费品  践行草饲放牧理念,助推乳业

践行草饲放牧理念,助推乳业  国家开放大学首届新商科创新

国家开放大学首届新商科创新