房贷利率低至“零加点” 多地房贷利率创近三年新低

今年以来,房贷利率的下降已成为屡见不鲜的主旋律,尤以广州、南京、杭州、苏州等热门城市为代表。个别城市甚至已经出现了“零加点”的“贴地飞行”状态。例如,苏州某国有大行信贷人员直言现在已经降到了“底线”,“不能再低了”。有苏州地区房地产中介证实,最近苏州确实有不少银行首套房贷款利率降到4.6%,与LPR持平。而近年来苏州房贷利率的巅峰在2020年初左右,为6.12%。“这带动了最近苏州二手房市场的走热,一个月里平台上多了近万套二手房。”上述中介表示,苏州房贷利率全线触底了,后续可能反弹回升,很多人都看上了这个短暂的窗口期。

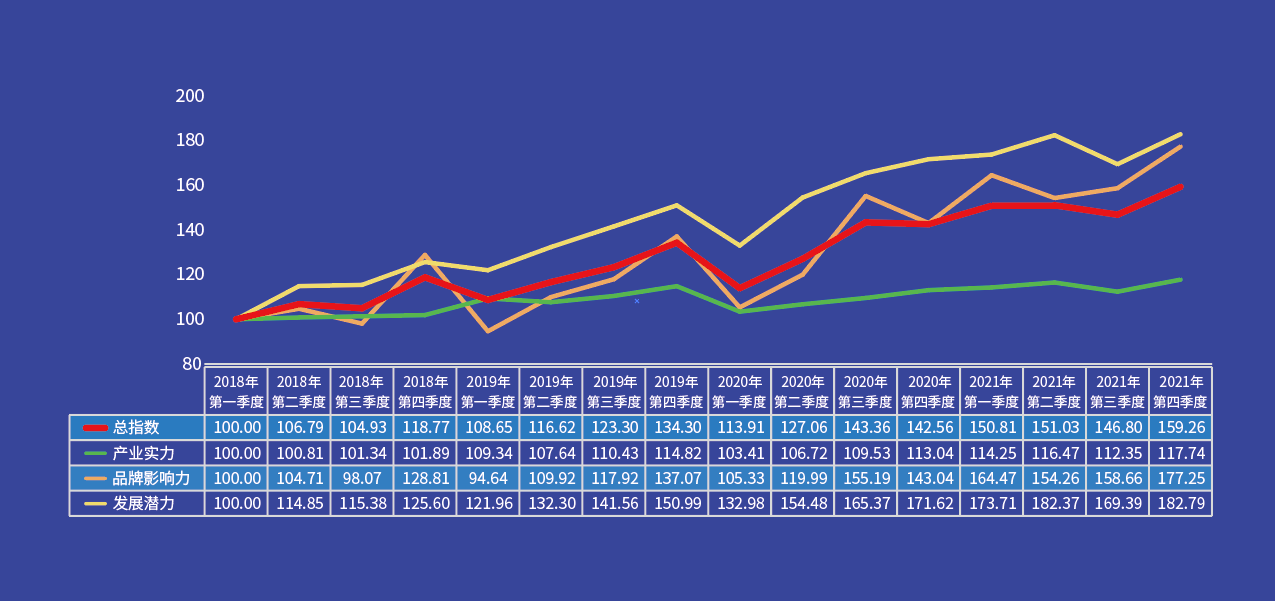

房贷行业现状

从2Q数据来看,大行中的建行和邮储住房按揭贷款是超过32.5%,有调整的压力,但是有两年的调整期。而股份制银行中的招行、兴业有压力,四年的调整期。而中小银行中的成都、郑州、西安、青农有调整压力相对比较大,也有4年调整期。

从上市银行数据看,总计需要压降7500亿的按揭贷款,需要合计压降的房地产行业贷规模是6400亿。从而按揭需要压降的规模更大,也是主要需要压降类型。其中:大行和股份制压降规模更大,按揭需要压降的规模是3000、4200亿,而房贷总计压降规模是5500亿。以建行和招行为例,说明下具体的上市银行情况。

建行:按揭占比为34%,需要压降1.5%,静态看需要减少2400亿的按揭贷款,整改期限为2年,每年需要压减1200亿;但是全部房贷占比37%,满足监管要求,无需压降。

招行:按揭占比为24.52%,需要压降4.5%,静态看需要减少2100亿的按揭贷款规模,整改期限为4年,每年需要压减500多亿;全部房贷占比为33%,需要压降5.5%,静态看需要减少2550亿的贷款,结合按揭数据看,房地产开发贷也需要压减,整改期限为4年,每年需要压降638亿。

按揭贷本身是性价比相对比较好的一块资产,因为其不良率相对比较低,而且资本消耗相对比较少,未来这种信贷结构的调整必然是有可能提高银行的不良率,同时加快资本消耗。从而在信贷结构调整的过程中,银行补充资本的压力,其实是在隐性的增加。

目前住房按揭贷款的规模大概是34万亿,贷款余额预计大概是180万亿,住房按揭贷款占总量的比重是18%。如果按照整个行业平均的按揭贷款占比监管上限为25%,全行业来看,住房按揭贷款依然有新增的空间,预计新增规模在12.6万亿。从而未来按揭贷款的规模仍将提高,居民杠杆率依然在提升,但是提升的速度将放缓。

房贷行业趋势

今年以来,楼市利好消息频发,房地产市场氛围及信贷环境边际回暖,多地出现银行个人房贷额度宽松、放款周期缩短以及房贷利率下降等现象。

受政策利率下降影响,本月(1月20日)新一轮LPR(贷款市场报价利率,可将其理解为贷款市场的基准利率)有可能下降,尤其是近20个月未变动的5年期LPR报价可能下降,该报价正与购房者的房贷利率密切相关。

2022年政府工作报告明确提出5.5%左右的GDP增速目标,结合目前的经济金融环境来看,近期降息的必要性已显著加大,不排除同时降准、降息的情况,以刺激总需求,稳定信贷投放。

未来10年中国宏观经济仍将有望保持稳步发展,带动房地产市场稳步上升。城镇化已成为整个中国未来发展的必然趋势,到2030年我国住房贷款要达到70%,未来近20年还将有约3亿人由农村转移到城市。

不难看出,央行降低了政策利率。更令市场关注的是,这是自2020年3月调降7天逆回购利率、4月调降1年期MLF利率后,首次降低政策利率。

欲了解更多行业具体详情,可以点击查看中研普华研究报告《2022-2027年中国住房贷款行业市场全景调研及投资价值评估研究报告》。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  上市8年7年亏损的途牛 在夹

上市8年7年亏损的途牛 在夹  重磅!新华·仙游仙作产业发

重磅!新华·仙游仙作产业发  冀中能源将加快打造百亿级玻

冀中能源将加快打造百亿级玻  新品接连发布成绩平平 陆逸

新品接连发布成绩平平 陆逸