4年前,在整个18A板块中,复宏汉霖不是最出彩的那个。

不过,这几年来,复宏汉霖用行动证明自己,不仅率先摘B,更在于其通过持续向好的营收数据,向我们展示了一家非典型Biopharma的成功跃迁。

截至2022年末,复宏汉霖共有5款产品、18个适应症获批上市,公司保持了较高的增速,营收同比增长达91.1%,规模已经跃升至32.147亿人民币。

与此同时,高增长并没有以增亏作为代价。去年,公司亏损额进一步缩减至6.95亿元。

当然,相比数字变化,复宏汉霖得到证实的商业逻辑更值得关注:

生物类似药先自我造血,创新引擎后继发力,双轮驱动的发展逻辑,也让越来越多人相信,复宏汉霖不一样了。

目前来看,在如今的18A板块中,复宏汉霖可能是为数不多已经成功跃迁为Biopharma,并且能够把势头一直保持下去的创新药企。

复宏汉霖巨变背后,到底发生了什么?这其中,又有哪些值得借鉴?

/ 01 /引领曲妥珠2.0时代背后

营收大增、亏损缩窄,复宏汉霖的生物类似药板块功不可没。

具体来看,2022年,复宏汉霖生物类似药销售收入约23.3亿元,同比增幅接近1倍。其中,汉曲优®收入规模达到了16.96亿元,同比增长95.4%。

作为国内领先生物类似药玩家,复宏汉霖成功的核心要素究竟是什么?拳头产品汉曲优®,是一个观察窗口。

对于一款生物类似药来说,质量是最核心的灵魂。大分子药物结构复杂,要想在质量层面与原研药相似,难度极大。在海外,不少生物类似药便因为质量不过关,被FDA拒绝上市。

汉曲优®的成功,首先要得益于其高标准、严要求的质量控制。基于团队技术、经验层面的优势,复宏汉霖完成了产业化领域的攻坚,质量向欧美看齐。早前,公司的徐汇生产基地就获得了中国和欧盟的GMP认证。随着汉曲优美国上市申报受理,公司也计划今年完成美国FDA的GMP核查。

这让汉曲优®不仅能够在国内占据重要身位,更能走向全球,为公司贡献更丰厚的利润。目前,其已在超过30多个国家上市。

当然,汉曲优®取得这样的成绩,不只是因为复宏汉霖对于技术的执着,还包括其为患者设身处地的考虑。该药物需要按照体重给药,相比于原研药赫赛汀,汉曲优®双规格的独特剂型设计更符合中国人体重:

赫赛汀针对欧美人种设计,国内仅有440mg规格产品,大部分患者难以一次性用完,需要在余液中添加防腐剂并在严格的冷藏环境保存,期间保存不当容易造成浪费。

汉曲优®则推出了150mg、60mg规格的产品,双规格灵活使用,避免了余液保存,消除了临床使用不方便的痛点,同时也能减少患者浪费的负担。

与此同时,汉曲优®不添加防腐剂,还能降低苯甲醇引发的安全性风险。也正因此,其能够在临床环节站稳脚跟,甚至引领中国步入曲妥珠单抗2.0时代。

当然,在这背后,还有一个极为关键的因素,也就是老生常谈的药企商业化能力。2022年,汉曲优®销售团队人均产出超过300万元,超过绝大部分创新药企的人均产出。

复宏汉霖商业化团队高效的推进能力,以及撬动目标细分市场的差异化打法,进一步促使了生物类似药的持续放量。

在生物类似药市场,复宏汉霖的成功看似偶然,实则必然。这些要素,或许能给市场带来启发。

/ 02 /创新引擎发力的秘密

尽管市场对于复宏汉霖更深的印象在“生物类似药”,但实际上,公司过去一年出色的业绩,也离不开其创新药业务。

去年3月份,复宏汉霖PD-1单抗H药成功上市,在抗疫的特殊环境下仍旧实现快速放量,9个月实现3.39亿元收入,销售额接近中国生物制药领衔销售的安尼可。一直以来,后者的商业化团队以实力出众著称。

在入局者众多的PD-1市场,H药为什么又能脱颖而出?这同样与众多要素相关。

差异化,一直是H药的标签。其首个上市的适应症,是治疗MSI-H(微卫星高度不稳定)实体瘤患者,在此之前该适应症仅有百济神州的替雷利珠,两者几乎前后脚获批,相差不到20天。

在这一背景下,MSI-H实体瘤细分市场尚未进入严重内卷、过度拥挤的阶段,可以说是一个相对空白的市场,给了H药大施拳脚的空间。

与此同时,高效的临床推进能力,进一步增加了H药覆盖患者群体的范围。去年10月,H药很快迎来了第二个大适应症:

一线治疗不可手术切除的局部晚期或转移性鳞状非小细胞肺癌,为广大肺鳞癌患者提供了用药新选择。

今年1月,H药的第三个适应症,联合卡铂和依托泊苷用于广泛期小细胞肺癌的一线治疗获批,成为全球首个获批用于小细胞肺癌的PD-1,开启了小细胞肺癌免疫治疗新时代。

新适应症接连高效落地,在增加患者群体规模的同时,也打开了H药的天花板。当然,这同样离不开复宏汉霖商业化团队的战斗力。

上市初期,虽然还处于抗疫的特殊时期,但H药依然在第4个工作日完成首批商业发货,运抵全国约30个省份100多座城市,并在获批一周后即实现全国首处方落地,正式进入临床应用。

这足以表明该团队具有足够解决困难的能力以及极为高效的执行力。

截至2022年底,H药销售团队已经接近400人,覆盖了全国近千家医院的肺癌、消化道瘤科室,逾2.3万名医生。这组数字,则是进一步佐证了其商业化团队的能力。

与此同时,H药在进入商业保险目录、慈善赠药组织等多个环节推进顺利,多维度提升H药的可及性。

H药的商业化成果,还能证明的一点是,复宏汉霖在汉曲优®等多款先发产品的商业化过程中积累的经验和体系,是可以复制到其它药物的销售过程中的。

这也正是药企最大的魅力所在。在可复制的能力下,创新药企的成长,是一个逐步释放能力和潜力,不断加速变强的过程:完成从0到1的过程之后,从1到10的过程持续加速。

接下来,复宏汉霖也将沿着这一轨迹向前。

/ 03 /日渐清晰的双轮驱动

在复宏汉霖的规划中,2022年尤为关键:这是其“From Biotech to Biopharma”的进击之年。如今看来,也的确如此。

复宏汉霖的发展路径已然非常清晰,以生物类似药起家到目前的“生物类似药+创新药”双轮驱动加速,使得公司具备不断进击的可能。

就创新药业务来说,H药已是一张明确的增长底牌。确定性来自于其显著的差异化竞争适应症。目前,H药是首个、也是唯一一个在小细胞肺癌领域突围的PD-1抗体。

小细胞肺癌群体规模较大,占肺癌比重近20%,潜在市场规模近400亿元;但治疗手段有限,患者5年总生存率极低。

小细胞肺癌患者亟待更为有效的治疗,在K药、O药纷纷折戟的情况下,唯一突围的PD-1抗体H药基于实力,为患者带来更好的治疗选择。

与此同时,基于“唯一”的标签,H药迅速走向了国际化。目前,H药的全球商业化快速推动,ES-SCLC适应症上市许可申请获得EMA受理,公司也已启动与头对头美国桥接试验。

基于H药刷新SCLC免疫治疗的历史记录的中位总生存期数据,其头对头阿替利珠的临床成功可能性较大,有望在2024年进军美国市场,解锁高价值市场。

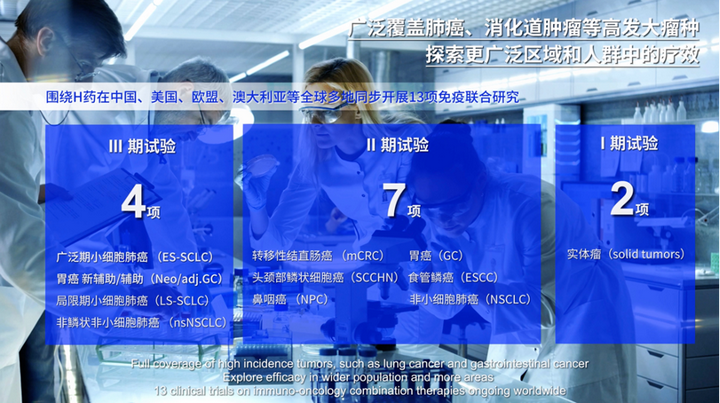

当然,H药的看点不仅是小细胞肺癌适应症。更多围绕H药的开发也在不断推进,包括与众多新兴疗法的联合探索。

过去一年,复宏汉霖接连推动H药3个适应症上市,证明其团队具有极高效的临床推进能力。这也确保了更多适应症突围的可能。

H药之外,复宏汉霖的创新版图已经铺开。目前,其在双抗、ADC等新分子领域,同样进行了广泛布局。

与此同时,更多生物类似药也将进一步落地。

目前,复宏汉霖加速推进HLX11(帕妥珠单抗生物类似药)、HLX14(地舒单抗生物类似药)和HLX04-O(抗VEGF单抗)的国际多中心III期临床研究,并于中国、美国欧盟、澳大利亚等国家和地区完成首例受试者给药。

可以看见,复宏汉霖已撕掉生物类似药的单一标签,第二增长曲线创新药逐步步入成长期,在双轮驱动下加速裂变。

/ 04 /药企成功靠什么?

过去几年,信达生物、百济神州,借着PD-1东风,一举由Biotech跃迁为Biopharma。随着“下一个PD-1”的难寻,也让人们感叹Biotech跃迁之难。

但复宏汉霖,则让我们看到了一家非典型Biopharma的成功跃迁路径。

至于为什么是复宏汉霖,答案已经写在其类似药或是创新药的发展过程之中。药企的成功没有捷径,在这个长流程、高要求的竞赛中,需要把每一个环节做到极致。

整体强,是因为每一点都比别人强。从研发开始,到临床、产业化、商业化,甚至是BD。

2022年,复宏汉霖国际商务合作创新高,累计与Organon、Abbott、Getz Pharma、Eurofarma、Fosun Pharma等国际合作伙伴达成5项合作交易,合作总金额约14.46亿美元,在国内License out榜单中名列前茅。

其中,与Organon的交易总金额,更是刷新了5年来全球生物类似药的单笔交易收入记录。

当然,这背后,还有一项非常基础,但不易观察的能力:对市场需求的洞察能力。

面对同靶点,乃至看上去做不出差异化的生物类似药,如何做出差异化?或许,这是大部分药企没有想到,又或者想到却没有做到的。但从复宏汉霖的突围路径来看,这又是不得不做的。汉曲优®以及H药的成功,都得益于此。

任何时候,追溯历史总是简单,站在一个重要关口上选择正确的路却很难。

创新不易,生存更难。但那些能够通过自身实力,成功跃迁至Biopharma的,无疑会给我们带来更多期待。

猜你喜欢

猜你喜欢 小心“财报杀”!富国银行悲

小心“财报杀”!富国银行悲  美联储激进加息对A股和港股

美联储激进加息对A股和港股  融合创新 数字赋能 | 思

融合创新 数字赋能 | 思  “土地超市+项目投资” 海

“土地超市+项目投资” 海  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  首钢基金参加CANPLUS第一班

首钢基金参加CANPLUS第一班  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期