在数字化浪潮的席卷以及国家战略、监管政策的大力推动下,数字化转型成为企业发展必经之路。早在2021年,《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》中就提出,要以“科技创新”为核心产业政策主线,鼓励各行各业“加快数字化发展”。

在金融领域,尤其是银行业的数字化转型已经成为当务之急。去年1月,银保监会下发《关于银行业保险业数字化转型的指导意见》,其中要求,银行保险机构应加强顶层设计和统筹规划,围绕服务实体经济目标和国家重大战略部署,科学制定和实施数字化转型战略,将其纳入机构整体战略规划,明确分阶段实施目标,长期投入、持续推进。

经过近几年的发展,大型银行已进入数字化转型2.0新阶段,但大部分中小银行由于数据基础薄弱、系统支撑不足等,目前尚在起步探索阶段,亟需采取切实举措加快提高数字化建设水平。

有报告指出,实现银行的数字化转型首先需要以成为数字银行为目标,思考应具备的数字化支撑能力,度量当前自身数字化能力的成熟度。因此,有必要构建商业银行数字化成熟度评估模型及转型框架,明确数字银行应该具备哪些数字化能力,以及相应的评估方法。

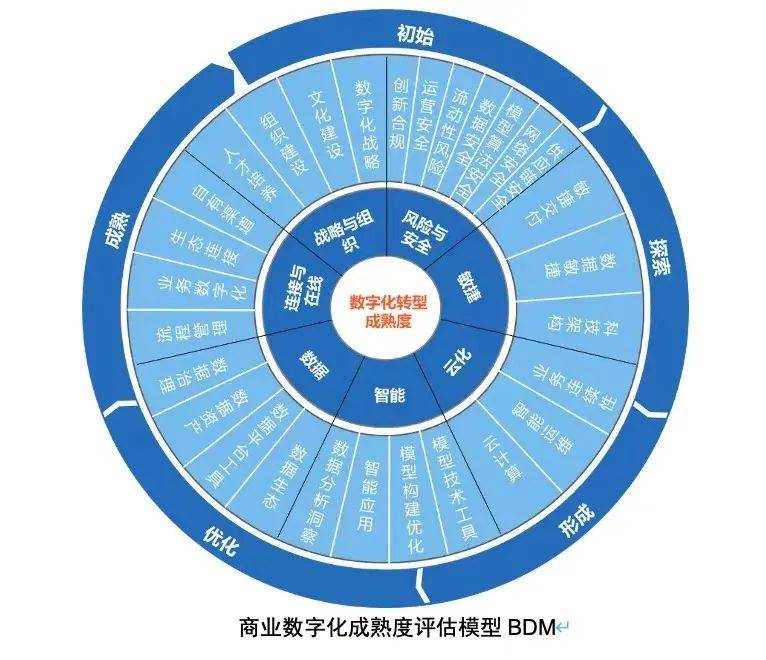

而一直以来,数字化转型成熟度评估并非易事。商业银行如何更直观地审视当前数字化的短板和差距?又如何制定适配的数字化提升计划?近日,百信银行打造的“Bank Digital Mesh”(简称“BDM”)数字化成熟度评估模型给出了答案。

多维度综合评判,创新提出“数字化空间价值”

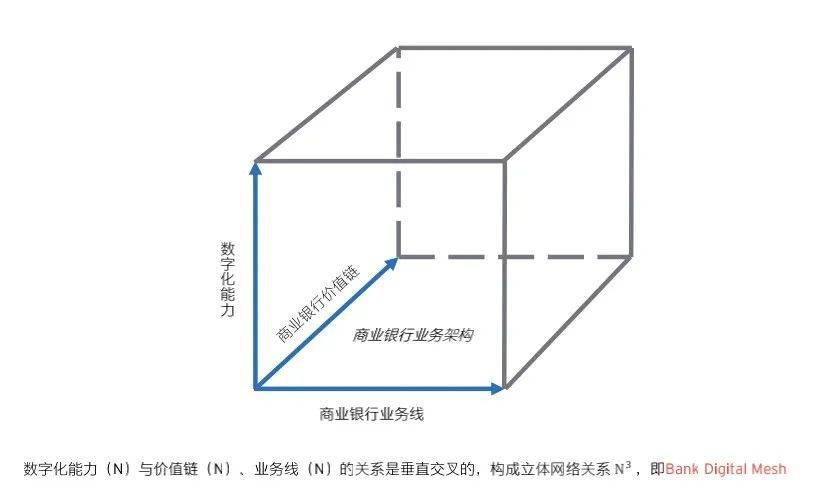

“商业银行数字化成熟度评估框架的基本思路,是以建设和度量商业银行数字化能力为手段,以赋能银行业务数字化为契机,最终目的是提升商业银行的业务价值。”百信银行在《商业银行“Bank Digital Mesh”数字化成熟度评估模型白皮书》中如此描述。

“数字化价值空间”,BDM中提出这样一个概念。核心是将数字化转型框架分为数字化能力、业务线和价值链三个维度。商业银行通过建设数字化能力为银行业务赋能,并形成全新的价值机会及增长点。

细分其中的数字化能力维度,包括数字化战略和组织流程能力、业务连接与在线能力、数据能力、智能能力、云化能力、敏捷能力以及风险防范和安全能力7项一级能力。

百信银行科技规划团队负责人、首席研究员武艳军指出,在数字化战略和组织流程能力方面,数字化的发展需要人才队伍去支撑,一些银行面临着人才结构的调整,需要完成组织的敏捷转型。同时,在数据能力、智能能力、云化能力等方面,目前商业银行亦有进一步提升的空间。

值得一提的是,BDM又进一步将七项一级能力分解,最终形成了二十九项可度量的二级能力,并围绕每一项二级能力设置了定性和定量两种评估方式。

据武艳军介绍,每项二级能力可以区分为五个等级。“一开始是初始状态,第二级探索阶段是已有相应的数字化能力,第三级则是这个能力已经基本形成,数据价值开始体现,第四级是在能力形成的基础上进一步优化,数据价值大范围体现,第五级能力则是已经非常完善,可以充分发挥它相应的数据价值。”

此外,除了模型中定义的5个数字化成熟度级别外,每个能力亦有量化指标。“量化指标可以更精准地去判断相应的数字化战略的发展程度。”武艳军强调。

多层次价值发掘,赋能银行业数字化转型

“目前很多银行在以业务驱动数字化转型发展方面相对比较薄弱。”安永金融咨询合伙人马东锋认为,造成这种现象的原因,一方面是金融科技人才的缺乏,另一方面是没有形成机制化的配套解决方案。此外,在数据治理、数据资产运营、数据安全、AI治理、架构能力等方面尚需要进一步完善优化。

正因如此,数字化成熟度评估模型的价值逐步体现。有业内人士指出,一方面,评估模型可以帮助银行全面评估自身数字化转型的程度,明确已经具备的数字能力和所处的阶段;另一方面,也能与同类银行对比,明确自身转型的进展,找到自己的优势与不足,为未来数字化发展计划的制定提供参考。

马东锋亦表示,“基于数字化成熟度评估模型,行业能够更加全面去思考自身差距,在数字化的机制体系方面给予了行业一些参考和帮助。”

武艳军将评估模型的作用和价值分成四个不同视角。其中,从监管机构的角度来看,通过评估模型可以掌握行业的整体数字化发展程度,衡量不同银行的数字化水平,进行检查督促,促进行业良性发展。

从商业银行的管理层角度来看,通过评估模型可以进行自我评估,形成全行数字化的画像,明确自己所处的发展阶段,找到差距和不足,明确改进方向。在此基础上可制定数字化战略规划并统筹推进数字化转型工作。

对于业务部门来讲,能够了解自己所在领域有哪些数字化手段可以运用,更好地为业务发展赋能,开拓解决方案思路,与科技更好地进行协同。

“而科技部门则可以用模型来审视自己整个数据、科技各方面的能力,形成能力提升的计划,更好地提升能力,为业务赋能,甚至做到科技引领。”武艳军指出。

多领域创新实践,全面提升金融服务实体经济能力

任何理论都不如现实具体。百信银行使用评估模型在诸多领域展开了实践,汽车金融就是一个突出的案例。

2022年,百信银行提出了“构建极致体验的智能化汽车金融业务”的愿景,希望打通C端、B端、主机厂端、车后市场等全链路,通过数据互通赋能整体产业链,从而更好地支持实体经济发展;以优质的用户体验赋能汽车金融产业高质量发展,使客户实现“刷车”、“购车”、“提车”的未来购车新范式。

对此,百信银行汽车金融事业部与科技产品部成立了专项团队,从汽车金融业务的价值流进行全链路分析,提出了对渠道管理、申请进件、贷款审批、面签开户、放款审查和生态服务等多个环节的优化方案,并对申请进件、贷款审批、放款审查三个主要环节提出了“985”目标,即报单在9分钟内完成、审批在8分钟内完成、放款在5分钟内完成,使用数字化方案提升了客户体验。

同时,数字能力又支撑着互联网银行主要业务线的演进。据武艳军介绍,在不同领域应用评估模型都可以形成相应领域的数字化发展的解决方案,包括消费金融、财富管理、金融同业、渠道、客户、客户营销、产品研发、业务运营、风险管控等。

比如在消费金融领域,演进方向为从联合贷、助贷模式、导流模式,进一步转向自营模式。“越向后发展我们会发现它对于金融机构相应的能力要求越来越高,支撑相应业务能力的发展需要数字能力提供相应支撑,比如开放银行、用户画像、精准营销、数据风控各种能力都会为消费金融的数字化提供相应支撑,最后可以达到降低获客成本、精细化定价和控制风险水平的效果。”武艳军分析道。

在产业金融领域,武艳军介绍称,产业金融主要分为三个演进阶段。第一个阶段是1.0公司金融,第二个阶段是2.0供应链金融,第三个阶段为数字产业金融。进入第三阶段后,信息会更加透明,融资成本能得到降低,并能有效控制风险,从而提升资产质量。

“在数字化成熟度评估模型的帮助下,商业银行数字化转型将更加胸有成竹、有的放矢,进一步深化金融供给侧结构性改革,全面提升金融服务实体经济能力。”上述《白皮书》指出。

凡益之道,与时偕行。百信银行表示,未来将持续迭代新兴技术趋势及业务场景,依靠行业数字化转型理论基础的不断输入,结合行业发展趋势与挑战,合力推进数字化成熟度评估模型优化演进,不断为行业发展献策赋能。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

猜你喜欢

猜你喜欢 当前讯息:成交额 TOP 20

当前讯息:成交额 TOP 20  美联储激进加息对A股和港股

美联储激进加息对A股和港股  【5G商业赋能】AI加持,思特

【5G商业赋能】AI加持,思特  全球微速讯:奥联电子涉嫌信

全球微速讯:奥联电子涉嫌信  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  2023年千年舟新品发布会盛大

2023年千年舟新品发布会盛大  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期