本文为安信国际近期发布的关于海底捞 (6862.HK)的动态分析报告,摘要如下

海底捞 22 年上半年收入 167 亿/-16%,净利润亏损 2.7 亿,去年同期盈利 0.9。上半年平均翻台率为 2.9 次/天,较去年同期的 3.0 次/天略有下滑。门店数量达到 1435 家, 较 21 年底减少 8 家,其中中国大陆净减少 19 家门店,海外净增加 11 家门店。

主要内容

国内疫情冲击较大,海外复苏明显。二季度全国范围的疫情较大冲击了线下餐饮行业,尤其是在一线城市。上半年一线城市门店数量净减少10 家,收入 24.4 亿,同比下滑 39%,平均单店收入 1000 万,同比下滑 27%,下滑幅度均高于二三线城市。二线及三线城市上 半年收入分别为 57.3 和 57.4 亿,同比下降 21%和 21%,门店净减少 1 家和 8 家,平均单 店收入下滑 22%和 21%。在疫情期间,公司设立了社区运营中心,鼓励门店以外卖、社区 团购等形式创收,并上线了火锅套餐、盒饭、冒菜、小龙虾等新产品。海外由于防疫措 施的放开,开店数和收入均有明显增长。上半年内地以外净新增 11 家门店,收入 20 亿, 同比增长 34%,平均单店收入增长 37%,我们看到了防疫措施的放松对于经营复苏的作用 是显著的。

啄木鸟计划初见成效,硬骨头门店计划重启。上半年因啄木鸟计划及新冠疫情影响发生了一次性损失、减值约3.07 亿元。啄木鸟计划提出的区域化管理体系有效的帮助公司管 控餐厅质量,从客户满意度和员工努力度两方面发现问题、解决问题。今年上半年,剔 除未营业时间的门店翻台率为 2.9 次/天,同比去年的 3.0 次/天略有下滑,新开门店翻台率 2.5 次/天,同比有显著回升,主要是公司在新开门店选址上更为谨慎,门店质量更 高。未来公司将会谨慎地重启硬骨头门店,综合评估选址、租金、人员配备,在不影响 现有门店经营的情况下逐步重开暂停营业的门店。

原材料及员工成本控制得当。上半年公司毛利率为58%,同比略微上升 0.3pct;职工薪 酬占收入比 35.2%,同比略微下降 0.4pct;租金占收入比 5%,同比上升 0.2pct;折旧摊 销占收入比 8.6%,同比提升 0.6pct。在开店增速放缓的背景下,公司对员工人数进行了 优化,减少管理岗位,增加灵活用工数量,同时提升了门店员工的分成比例,以在控制总人工支出的基础上保障员工的积极性。

分拆海外业务。公司正在将中国大陆、港澳台以外的餐厅进行分拆,并计划在港交所独立上市。海外业务归属特海国际控股旗下,目前由上市公司持有90%股份,公司将以实 物分派的形式将特海全部股份分派给上市公司股东。分拆海外业务有助于上市公司更注 重于中国地区运营,业绩披露也更清晰。

我们认为海底捞仍是火锅行业中最具价值的品牌之一,尽管经历了短期阵痛,公司通过半年的积极整改已经初见成效,除去关店损失,其他门店即使在疫情影响下,仍然可以基本实现盈亏平衡,体现了公司的韧性。未来我们看好公司在整改之后经营情况的改善。

我们预期22/23/24 年 净 利 润 分 别 为 1.4/13.6/23.5 亿 人 民 币 ,对应 EPS 为 0.03/0.28/0.48 港元。维持“买入”评级,目标价 19.6 港元,较当前股价有 19%的上 涨空间。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

猜你喜欢

猜你喜欢 世界速读:热点回顾 | 已

世界速读:热点回顾 | 已  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  今日要闻!央行:上半年支付

今日要闻!央行:上半年支付  江南布衣净利润同比减少13.6

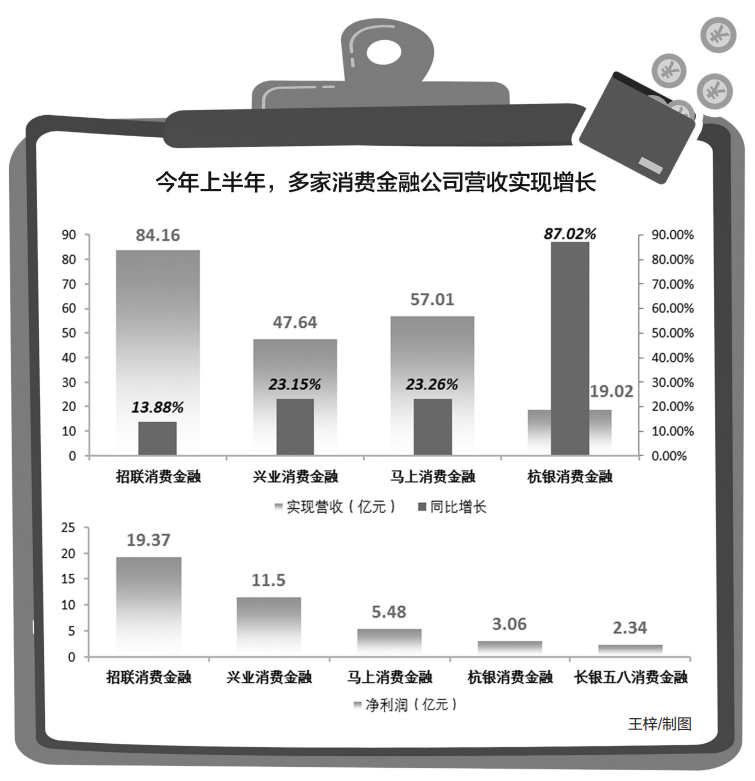

江南布衣净利润同比减少13.6  消金业上半年经营数据公布:

消金业上半年经营数据公布:  巴克救援,在您身边。一直在

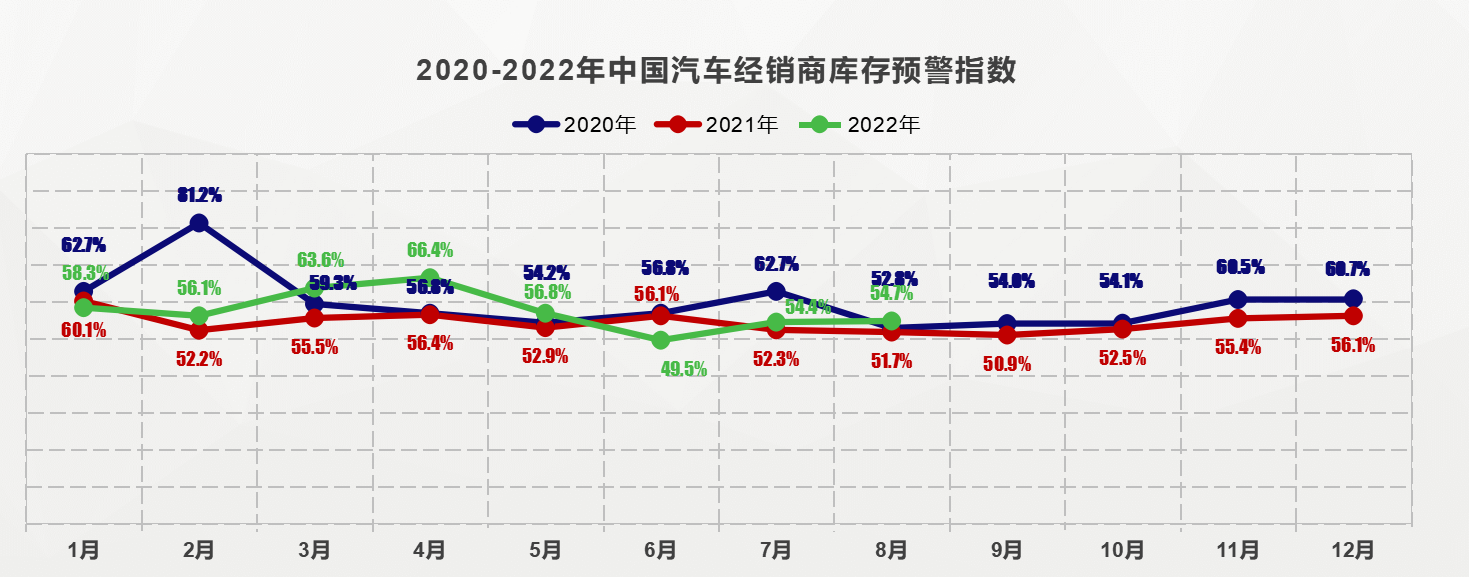

巴克救援,在您身边。一直在  8月库存预警指数表现稳定

8月库存预警指数表现稳定