目录

《2022年7月动力电池月度报告》

1、国内动力电池产量及装机量数据

1.17月动力电池产量数据环比持续增长,装机数据环比下降

1.2三元和磷酸铁锂电池装机比例大致稳定在4比6

2、动力电池厂商装机量排名及市占率

2.17月国内动力电池市场CR2提升,二线电池厂压力加大

2.2宁德时代三元装机,比亚迪磷酸铁锂装机分别是第一

3、7-8月锂盐价格僵持,钴价格下跌,六氟磷酸锂企稳

4、一二级资本市场运行数据

4.17-8月动力电池全产业链指数走势一致,在4-6月份反弹后盘整

4.27-8月发生17起动力电池相关融资,钠离子电池材料及电池回收引关注

研究背景

在“双碳”基调下,2021年新能源汽车销量在汽车产销下行大背景下逆势上扬,迎来爆发式增长。动力电池作为新能源汽车的核心环节,从性能、产能和成本等方面影响汽车电动化的发展进程。

凯联产业研究院为及时、快速、有效的追踪乘用车电动化趋势,从上游原材料成本波动、中游四大关键材料的研发生产,以及下游动力电池厂商的产量和装机量数据等多维度长期关注动力电池全产业链的变化,持续推出动力电池月度、年度跟踪报告。

1、国内动力电池产量及装机量数据

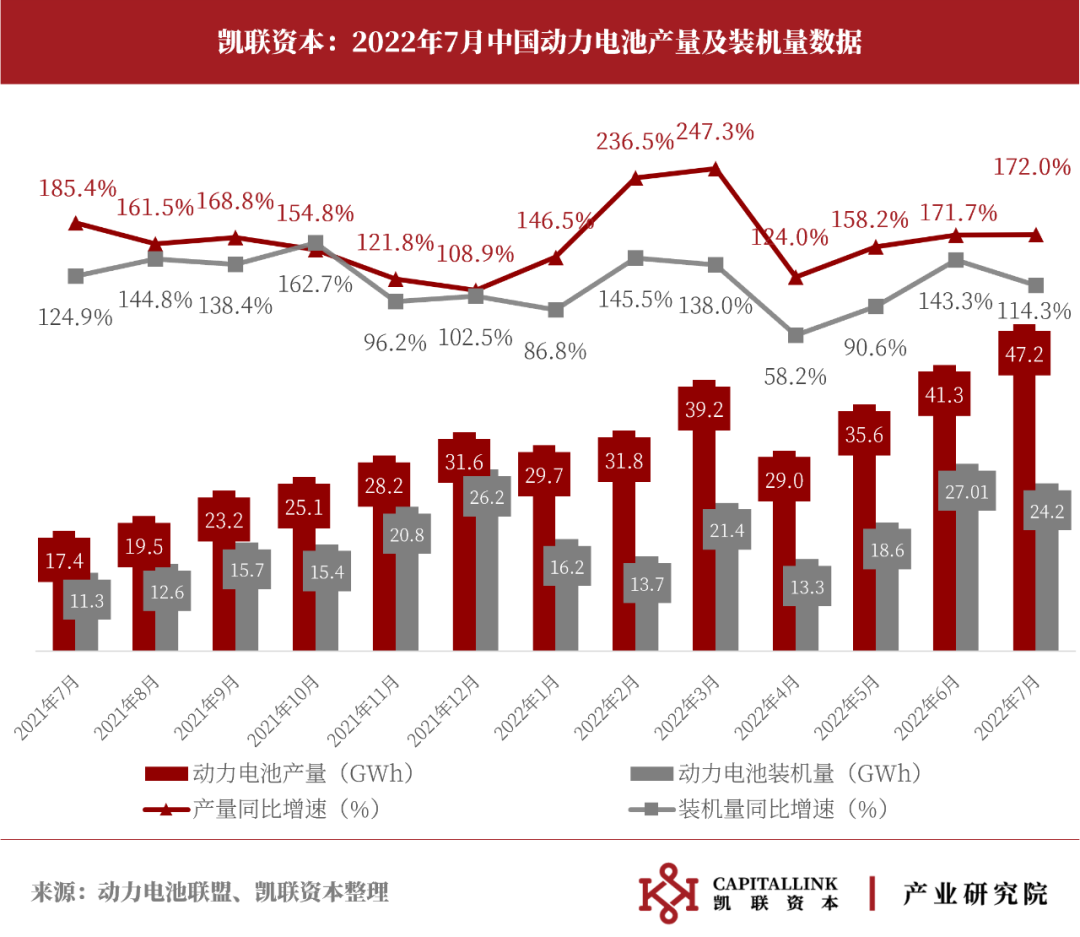

1.1 7月动力电池产量数据环比持续增长,装机数据环比下降

7月份全国动力电池产量达47.2GWh,同比增长172.0%,环比增长14.3%,继续突破历史高点。

和产量数据创新高对应的则是装机数据的环比小幅下降,7月24.2GWh装机量同比增长114.3%,环比下降10.4%。

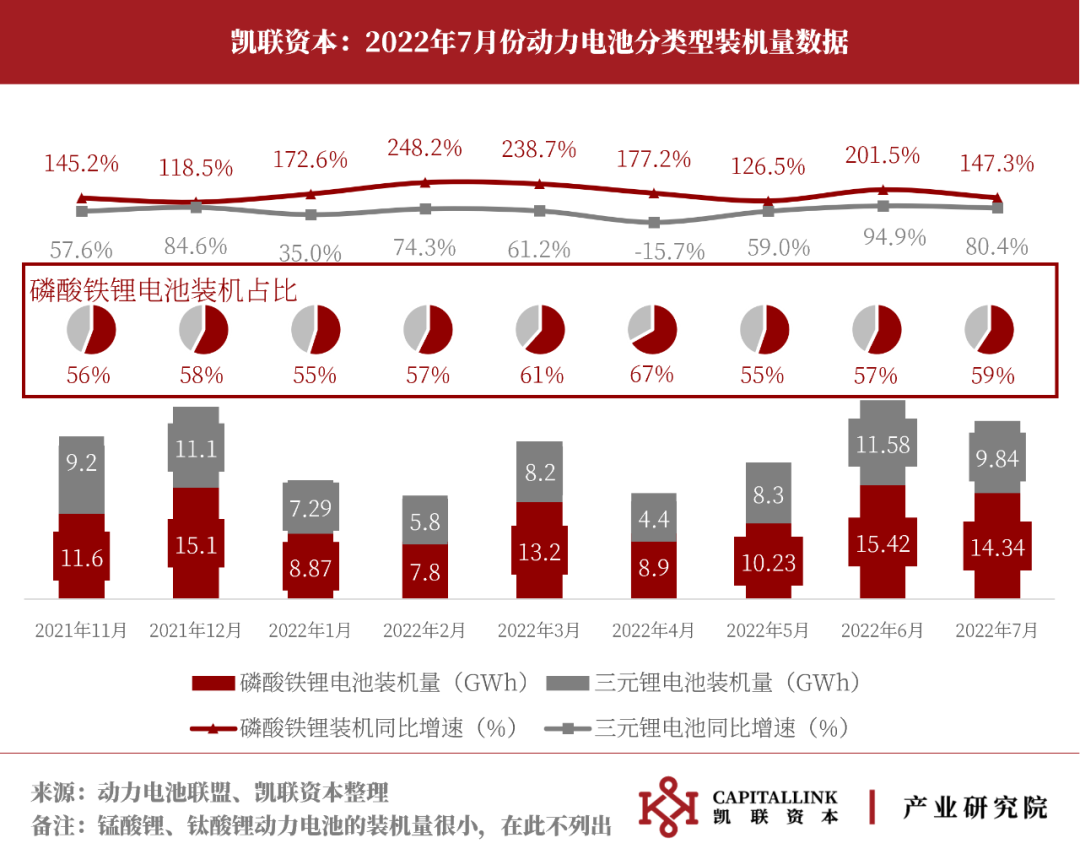

1.2 三元和磷酸铁锂电池装机比例大致稳定在4比6

7月三元锂电池的装机数据为9.84GWh,占比为40.7%,同比增长80.4%,环比下降15.0%。三元锂产量数据为16.6GWh,同比增长107.7%,环比下降9.4%。

磷酸铁锂电池装机数据为14.34GWh,占比为59.3%,同比增长147.3%,环比下降7.0%。产量数据为30.6GWh,同比增长228%,环比增长33.5%。

从前7个月累计数据来看,三元锂和磷酸铁锂的比值大约是4:6,磷酸铁锂占有优势,而优势并没有非常明显。镍、钴、锰等三元材料价格的持续下降,会在成本端影响厂商对这两大路线的选择。

2、动力电池厂商装机量排名及市占率

2.1 7月国内动力电池市场CR2提升,二线电池厂压力加大

7月国内前10大装机厂商中,弗迪电池(比亚迪)、欣旺达、瑞浦能源的环比增速领先,塔菲尔、国轩高科、宁德时代的环比降幅领先。

7月装机创下近12月新高的厂商有比亚迪、欣旺达、亿纬锂能、瑞浦能源这4家,宁德时代、中创新航、国轩高科、蜂巢能源等厂商的历史高点仍在去年年底。

7月实现装机配套的厂商数量仍为37家,CR2的占比提升明显,宁德时代和比亚迪两家的占比达到72.4%,与此相比,CR5和CR10的占比提升不明显,这意味着市场内3-10名厂商的市场份额在7月被挤压的很明显。

对于3-10名的二线动力电池厂商来说,一方面是从动力电池GWh向TWh时代迈进巨大的增量市场,另一方面则是来自于TOP2(宁德时代+比亚迪)和更急切破局的三四线厂商(捷威、鹏辉、领湃、星恒等)的激烈竞争。

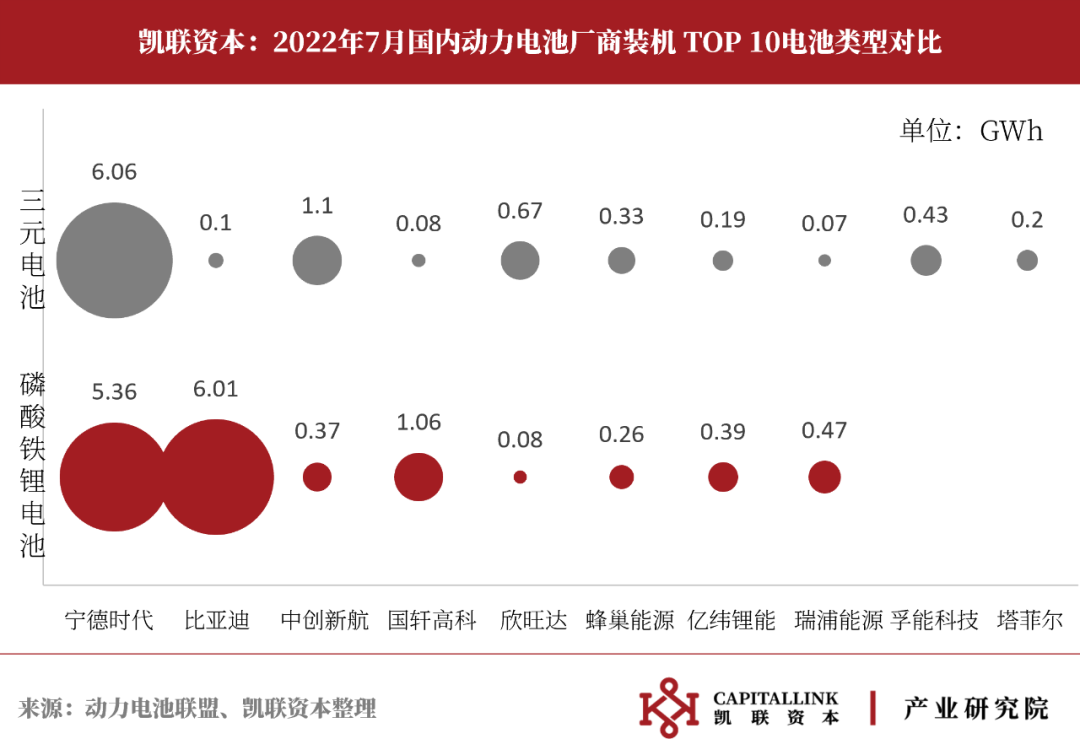

2.2 宁德时代三元装机,比亚迪磷酸铁锂装机分别是第一

7月宁德时代和比亚迪继续巩固在各自优势领域的地位。宁德时代在三元电池领域是当之无愧的领先者,装机量是第二名中创新航的约6倍。装机前10名的厂商在三元电池上均有装机。

比亚迪重新夺回磷酸铁锂上的装机第一,就在6月宁德时代还以7.75GWh力压比亚迪的4.91GWh。前10名厂商中孚能科技和塔菲尔两家在磷酸铁锂上无装机。

7月LG新能源受特斯拉的影响,直接跌出了TOP10榜单,而随着比亚迪等中国电池供应商进入到特斯拉的供应链,LG新能源在国内市场的装机数据可能不会像2021年那样出色。

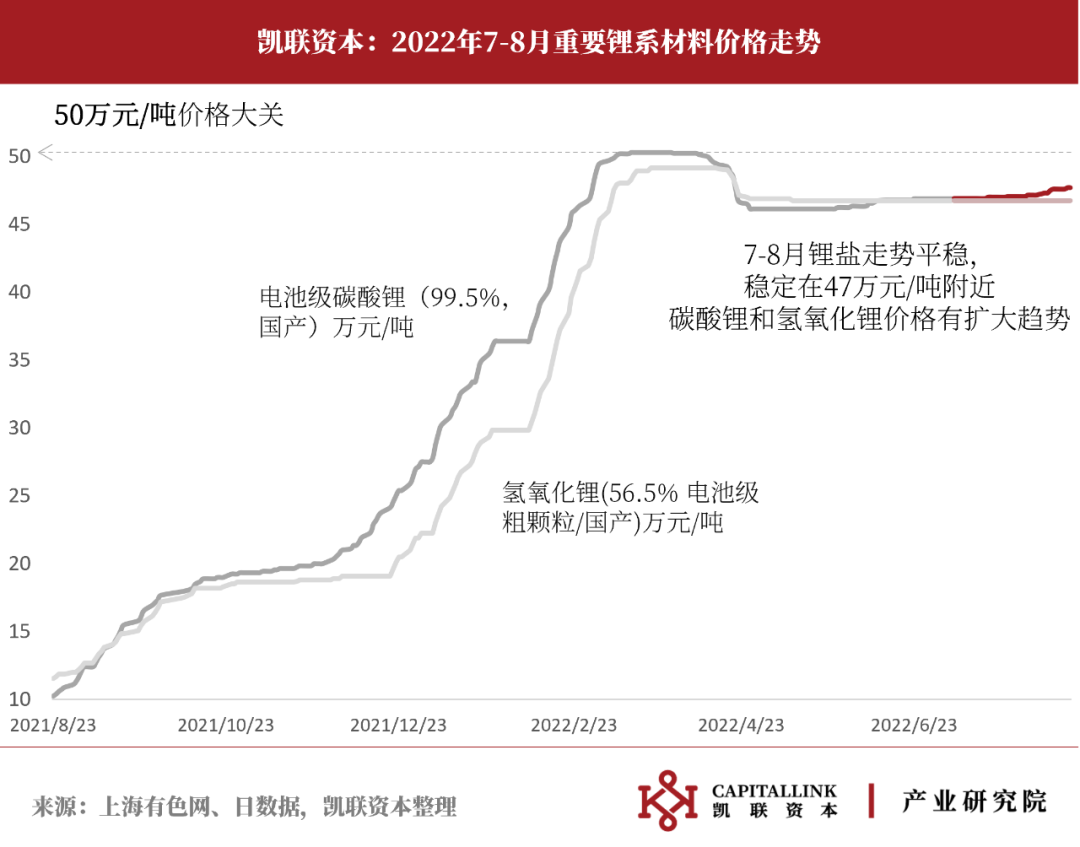

3、7-8月碳酸锂价格僵持,钴价格下跌,六氟磷酸锂企稳

7-8月锂盐价格继续稳定在47万元/吨以上的高位,这种价格已经持续了近5个月。目前锂盐的市场供需关系仍未发生反转,资源端锂精矿开采周期长,国际拍卖市场上锂辉石拍卖价格持续高位,同时四川地区的限电也会影响部分国内锂盐供应的能力。锂盐的市场供需问题迟迟无法解决,将不利于动力电池产业链及电动汽车产业的长期健康发展。

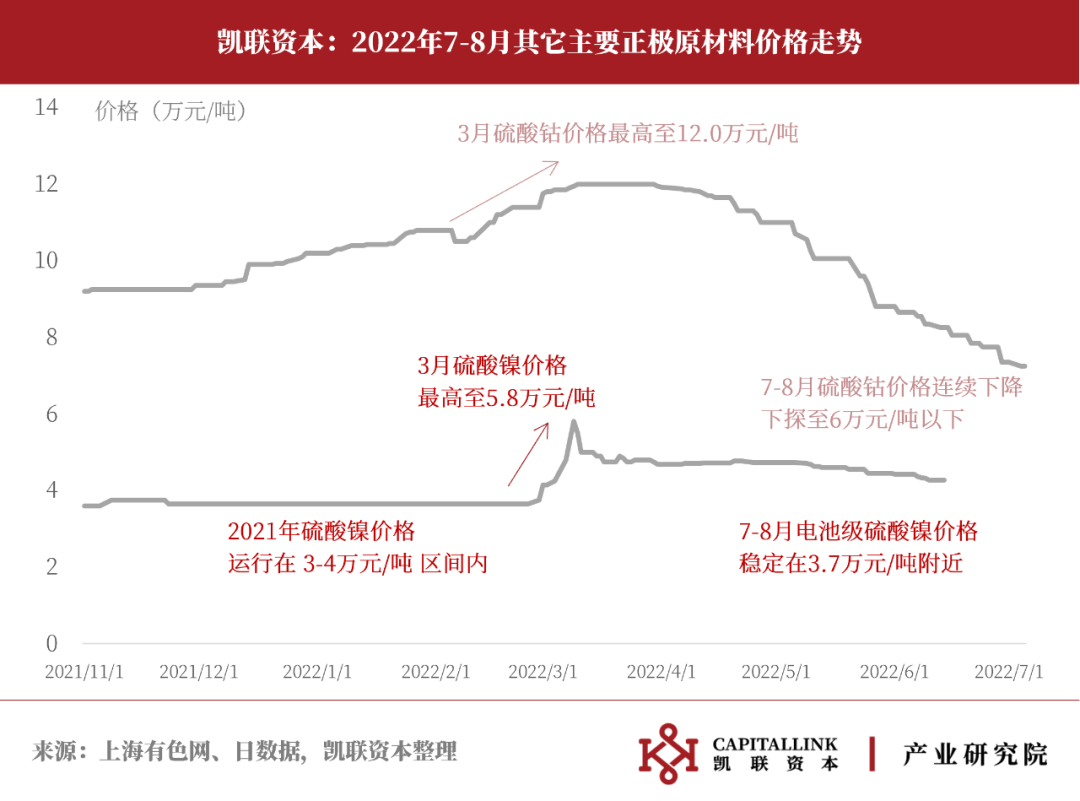

钴、镍等其他重要正极原材料的价格处于下降通道,尤其是硫酸钴价格的持续走低,已经在接近厂商的盈亏平衡点,锂盐和钴盐呈现出冰火两重天的走势。

钴盐和镍盐走势的下行一方面体现出三元锂电池在全球市场中相对于磷酸铁锂电池的竞争弱势,同时也可能正在酝酿两者成本的重新评估。

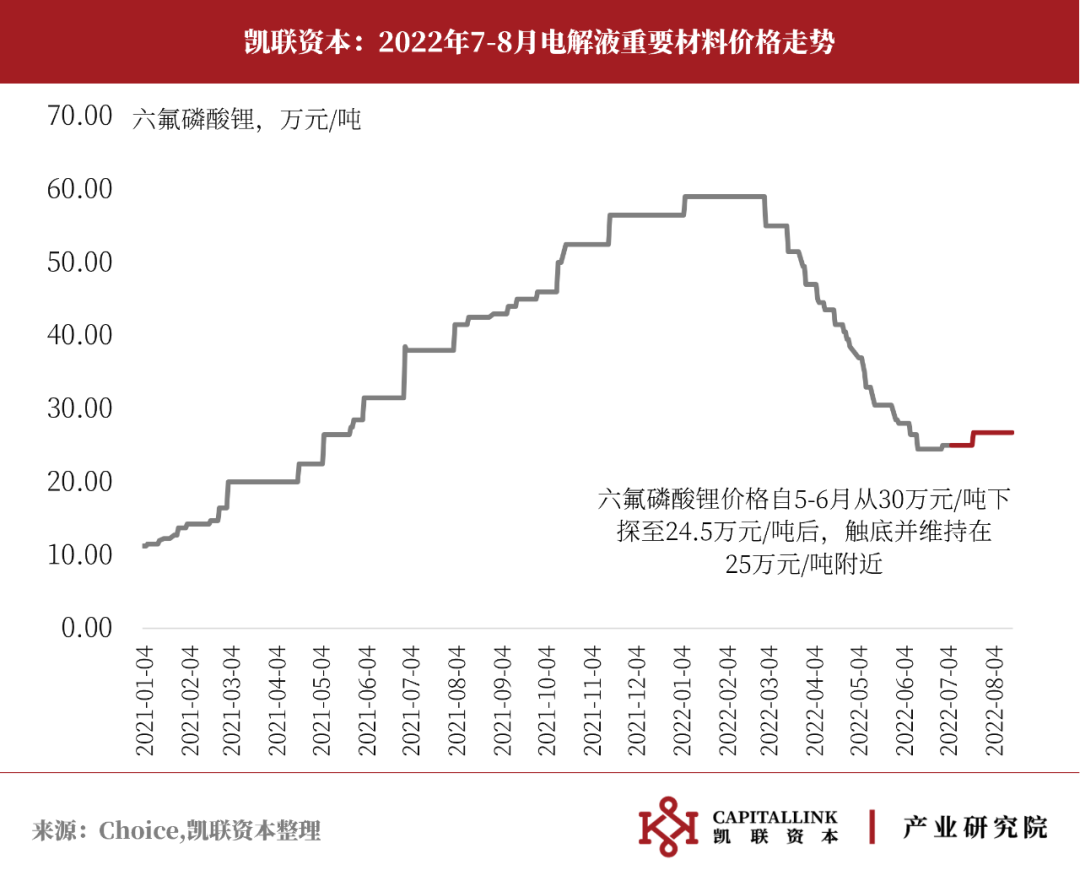

电解液的重要原材料六氟磷酸锂价格停止下跌趋势,截止7月中旬,六氟磷酸锂价格在下探至24.5万元/吨后横盘,目前维持在25万元/吨附近。

六氟磷酸锂项目的扩产周期长,且本身不耐储存,在20-21年出现产能紧缺后,造成价格暴涨,但随着产能的释放和厂商库存压力的加大,自今年3月份以来六氟磷酸锂的价格下跌走势难以企稳。7-8月六氟磷酸锂价格的横盘很可能意味着价格下跌已经告一段落。

其余环节,如负极人造石墨、集流体铜箔7-8月价格基本稳定运行,在此不赘述。

4、一二级资本市场运行数据

4.1 7-8月动力电池全产业链指数走势一致,在4-6月份反弹后盘整

动力电池上游原材料的小金属指数(833024)、中游中间品的锂电化学品指数(CI005420)及下游生产的动力电池指数(931664)自去年11月进入到下跌趋势以来,3-4月见底,4-6月强力反弹之后,6-8月份走势基本一致,为盘整阶段。

4.2 7-8月发生17起动力电池相关融资,钠离子材料及电池回收引关注

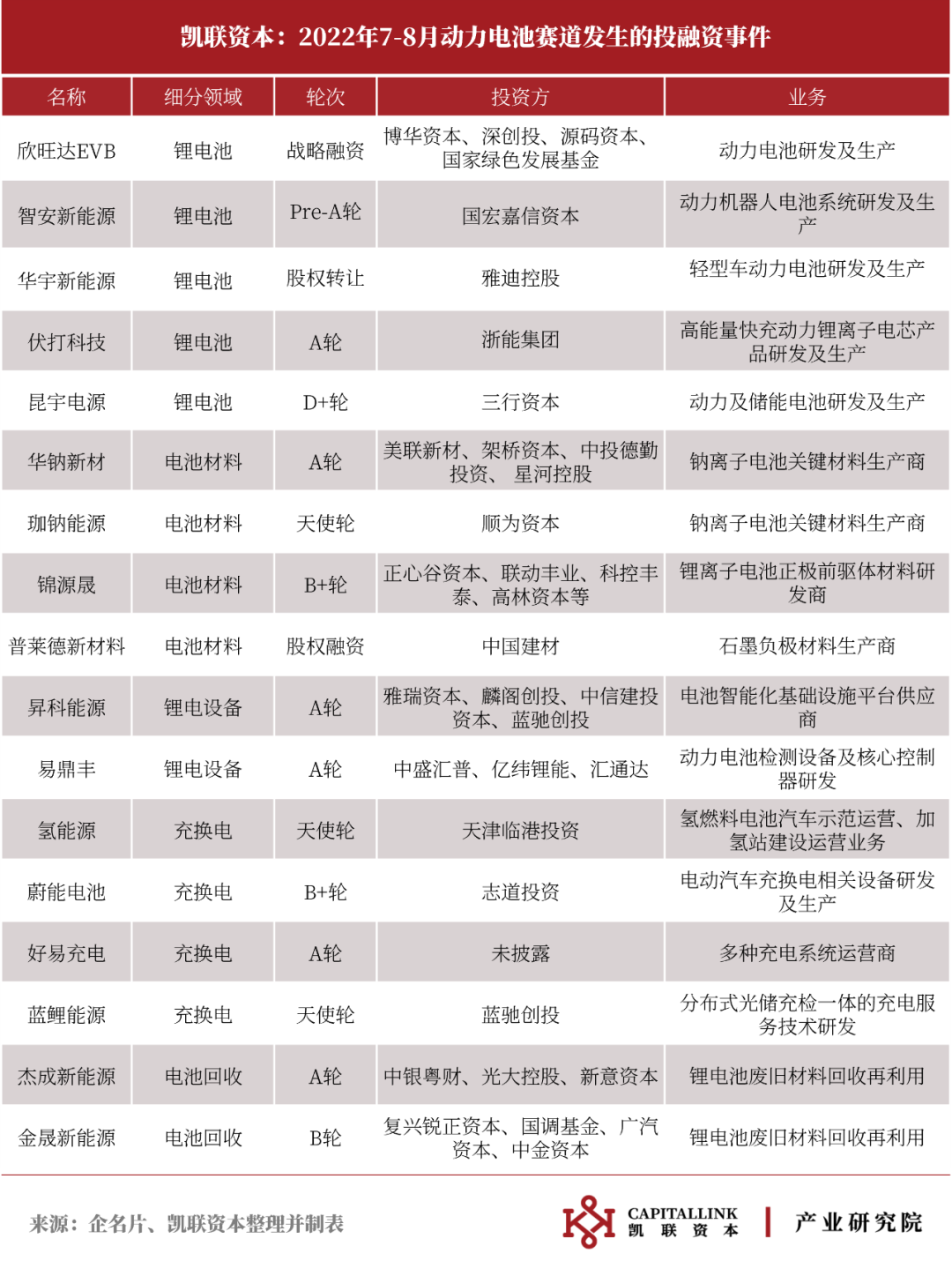

股权投资市场上,共有17家动力电池产业链相关企业获融资,其中5家锂电池制造商、4家电池材料商,2家锂电设备,4家充换电解决方案供应商,以及2家废旧电池回收厂商。

欣旺达EVB(电动汽车电池业务)7-8月动力电池领域融资金额最大,其60亿元新一轮融资,超出了此前规划的30亿元募资额度一倍,投前估值在220-230亿元之间,投后估值接近300亿元。

钠离子电池关键材料领域的两家早期项目融资引关注,华钠新材和珈钠能源提供聚阴离子型钠离子电池正极材料和生物质硬碳负极材料等区别于锂电池体系的新材料研发生产,为钠离子电池的进一步发展做准备。

废旧电池回收领域,7-8月杰成新能源和金晟新能源获融资,随着动力电池开始进入到报废周期,废旧电池的梯次利用和材料回收问题成为市场热点。

凯联产业研究院长期持续关注新能源汽车及其相关产业链的发展,扩展、更新、迭代分析角度与范围,将持续以月度周期输出新能源汽车、动力电池、汽车智能化关键零部件的月度跟踪报告,欢迎和期待与产业界、研究界、投资界的同仁探讨。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

猜你喜欢

猜你喜欢 【全球时快讯】腾讯财报电话

【全球时快讯】腾讯财报电话  美联储激进加息对A股和港股

美联储激进加息对A股和港股  数智赋能产业升级 | 思特

数智赋能产业升级 | 思特  天天视讯!尽量减少儿童彩妆

天天视讯!尽量减少儿童彩妆  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  社会价值投资联盟《影响力投

社会价值投资联盟《影响力投  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期