随着国内监管政策的日趋严格,作为银行核心业务之一的信贷业务利润空间愈发逼仄。面对严峻的市场环境,重度依赖人工经验的风控方式已经不能满足银行业务的发展需要,在传统风控的基础上融入智能因素(大数据、AI、知识图谱和机器学习等),围绕金融信贷全流程的智能风控更能契合当前环境。

辩症施治

广东某城商行(以下简称N城商行)旗下一款无担保、纯信用的消费类贷款产品存在一系列系统落后问题,严重影响了用户体验和业务发展,具体存在痛点如下:

用户操作繁琐:用户需携带指定的个人证件前往相应的网点填写纸质申请表,,如存在资料不齐全的情况,用户需反复前往网点递交相关材料,用户体验方面存在较大问题。

审批效率低下:由于展业方式为线下进件,审核人员无法实时查看到该申请人的相关资料,较难进行全面有效的风险排查,平均处理单笔进件耗时长达3天。

信息滞后:由于平台系统老旧,存在一系列信息滞后的问题,审核人员较难及时发现申请人的风险,某些用户会利用信息不对称的漏洞进行恶意骗贷。

对症下药

天冕科技依托母公司WeLab汇立集团多年来在风控领域的实践与积累,面向市场推出智能信贷风控整体解决方案,旗下自主研发的多维度风控系统——WeDefend,已升级迭代至3.0版本。

作为新一代的风控系统,WeDefend3.0版本基于拥有大量业务实践的2.0版本为基础,以“开源化、一体化、模块化、智能化”为目标,融入了人工智能和大数据等前沿技术进行全新设计与开发,平台贯穿了进件系统-审批作业平台-大数据平台-决策引擎-情报分析等信贷业务全流程,支持灵活接入和扩展,用户可以基于自身需求应用于全流程或部分流程使用。

通过落地实施该解决方案有效解决N城商行目前面临的问题,具体如下:

提升审核效率:通过WeDefend3.0多维度风控系统提供的信息分析、过滤、交叉验证和汇总等功能,N城商行可以形成一张全面的申请人数据画像,快速提升审核效率和决策有效性。

降低信息不对称:信贷市场是典型的信息不对称市场,即表现为信贷机构与申请人的信息不对称,也表现为各信贷机构之间的信息不对称。WeDefend3.0多维度风控系统采用数据中心集中化的管理方式,将数据分为动态区域及静态区域,通过实时数据分析降低信息不对称问题所带来的风险。

有效进行贷后检测:WeDefend3.0多维度风控系统通过大数据技术手段,可对贷款人进行多维度动态事件(如频繁多头借贷、同类型平台新增逾期等)分析,做到及时预警。

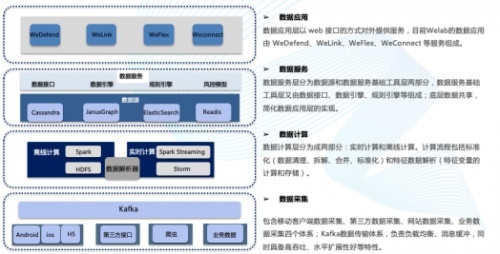

*WeDefend3.0多维度风控系统产品架构图

*WeDefend3.0多维度风控系统-数据计算引擎架构图

药到病除

在WeDefend3.0多维度风控系统上线前,N城商行所有业务均采用线下人工方式操作,正式上线后,超过97%的业务实现了线上自动化执行,日均处理额度由之前的数百万上升到亿元,审批时效由3天提升至秒级审批放款,业务量从最初的日均处理几百件到日均处理超5万件。

WeDefend3.0多维度风控系统从信用评估、反欺诈、贷后管理等领域为N城商行风控场景提供了强有力的保障,各个环节也开始逐渐实现自动化、标准化、规范化以及流程化,极大程度提高了金融服务效率。

天冕有话说

对于金融行业而言,风控永无止境,智能风控更是需要不断迭代。天冕科技从创立伊始便重视在技术领域的研发投入,在产品升级迭代的同时,也在不断提高产品模块化和智能化的能力,从而降低具体业务落地的实施交付成本,帮助更多客户降本增效,实现商业方面的共赢。

目前,天冕科技在智能风控、联邦学习、数据中台以及AI等方面都积累沉淀了成熟的自研技术,自去年以来陆续推出了“天冕联邦学习”、“天冕数据中台”等产品服务来助力企业客户进行数字化转型。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  2021年中国进出口规模达6.05

2021年中国进出口规模达6.05  新突破!我国成功研发燃煤锅

新突破!我国成功研发燃煤锅  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  中公教育巨额利润消失之谜

中公教育巨额利润消失之谜  《探秘独角兽》第一期精彩频

《探秘独角兽》第一期精彩频  瑞哺恩成国内首款获欧盟认证

瑞哺恩成国内首款获欧盟认证  突破150万辆 安徽汽车去年

突破150万辆 安徽汽车去年