近年来,消费在国民经济三驾马车中一直扮演第一拉动力的角色,对于国民经济增长贡献率超五成。在双循环新发展格局下,国内供给侧改革进一步深化,扩大内需与促进消费的重要性与日俱增。

消费金融行业经过了十几年的高速发展,迎来高质量发展新阶段。面对市场环境和监管环境的新变化,某头部持牌消费金融公司,通过多方布局和科技手段主动拥抱变革:一是扩大朋友圈,连接多样化的生活消费场景实现高效获客;二是借力合作伙伴完善核心风控能力与数据治理体系建设,满足消费金融小额、高频、多渠道的业务需求;三是打造数字化运营体系,覆盖用户全生命周期管理,进而驱动业务创新。

在这一过程中,同盾科技协助该公司在变革的巨浪中,聚焦金融本源,把智能风控新技术与其原有业务结合,夯实数据治理和体系化的科技基础,为该公司定制交付多期项目,将智能化洞察能力充分嵌入营销、管理、风控、运营、生态等核心环节,成为陪伴其业务转型与发展的重要合作伙伴。

联合生态伙伴建设核心风控能力

目前,国内消费金融行业全面进入精耕细作时代,监管不断趋严,竞争态势加剧,行业分化明显。借助金融科技,建设强大获客能力、风控能力和客户服务能力的企业才能在市场占据主导地位。

消金公司的客户和业务具有小额、分散、高频的普遍特点,该公司作为行业头部玩家,其业务庞大,连接着几十个外部渠道,这些外部渠道如同神经网络一样与该公司随时都在进行数据交互。这对消金公司业务变革、产品创新、实时反馈和数字化运营能力都提出了新要求,更对风控体系带来了不小的挑战。

同盾科技对该消金公司全面调研后发现,其风控体系主要存在如下痛点:

一是信贷风控规则调整繁琐:审批流程和风控规则耦合度高,对产品及渠道的风控规则调整需要多系统进行变更,调整困难,可维护性差;

二是敏捷调整能力有待提升:模型策略缺乏高效率的应用调整适配能力,无法实现持续集成、持续部署流程,以及自动化构建、发布、退回、日常运维等工作;

三是数据治理能力有待提升:针对大量的外部数据,缺少业务的连续性管控、数据生命周期、数据成本精细化和服务稳定性管理;

四是模型体系数字化运营有待提升:呈现出模型上线前无法做到有效验证,不能准确预估效果,上线后无法实时监测等问题。

定位上述问题后,双方就项目目标达成一致:整体效果做到解决方案标准化,减少二次开发;高效便捷,支持复杂变量的实时计算、决策流的可视化配置、策略和模型的敏捷部署、决策服务的实时监控及预警全流程管理。

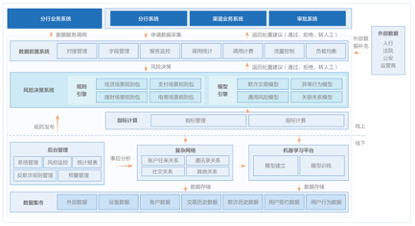

基于此,同盾为该公司提供了一整套完善的智能风控解决方案,通过决策引擎、数据治理、策略重构、模型管理多管齐下,形成以用户生命周期为中心,贯穿业务链的数据智能分析与决策体系。

数据治理体系

同盾团队全面梳理该消金公司线上和线下近百个产品渠道,并将其全部吸纳到统一的大数据治理体系,统一数据采集、数据挖掘、数据工具、数据模型的共享服务体系,搭建服务于企业数字化运营的主题数据集市,为业务应用提供支持。

结合以往的项目经验和数据指标与标签建设方法论,以最佳实践者的姿态投入大数据应用产品研发,并且提供了大数据开发平台产品,以满足以元数据为驱动的全链路数据加工体系,同时能够很好满足该消金公司从基础数据到指标、标签的整体加工响应,并且扩充派生类、衍生类指标与标签的元数据管理,快速响应业务应用需求。

信贷决策引擎

该公司原有系统以信贷管理系统为主,其中包含信贷业务流程、信贷核算、风控处理等模块,多种类型功能模块的叠加运营,使整个业务系统日趋沉重;同时,该系统拓展性相对较弱,尤其当第三方接入进行策略等方面的迭代时,系统操作复杂、产品周期性长。

针对其问题,同盾依托旗下核心软件产品“天策-决策引擎”,协助该公司部署新平台系统,满足系统合规性和信息交互安全性的同时,保证本地系统运行的高速响应,建立内部数据和外部数据融合、传统风控手段和大数据风控手段相结合的全面信贷风控体系。

新老系统实现全覆盖、决策流设计整合和规则迁移部署,新系统通过规则、指标、模型、决策流、外部数据等模块的统一管理与灵活配置,涵盖不同业务场景的风险侦测与信息共享机制,实时动态感知风险全局变化。同时,结合同盾行业领先的专家知识沉淀,提供专业化的应对策略及风险运营机制,贯穿贷前审核、贷中放款、贷后管理全流程,实现信贷全生命周期的风险智能管控。

模型管理平台

该消金公司原有风控系统中模型管理的可拓展性和迭代性相对较弱,难以满足飞速增长的业务诉求。为此,同盾协助其构建了一个标准化的模型管理平台。

模型管理平台构建在分布式计算平台之上,具体包括数据处理、特征工程、模型训练、模型部署、模型监控、模型演进等流程,完成整个模型生命周期管理的闭环。

在整个数据中台的搭建和部署过程中,老旧系统的迁移是非常重要且挑战性十足的关键一步。同盾推动了该消金公司策略及模型优化、三方接口及相关业务数据的整体迁移。

值得一提的是,这是线上与线下业务的双迁移。除线上渠道之外,线下也是该消金公司的重要渠道,线下渠道的线上化迁移是补齐该消金公司风控体系的重要一环。由于线下渠道多年以来走出了相对 “独立”的路线,线下渠道的迁移涉及的业务部门多、条线复杂,最终在双方努力下,迁移过程分批次顺利完成。

深入智能化消费场景,助力高效获客

线上流量红利消退、线下竞争加剧,获客成本大幅提升已经是不争的事实。如何通过多元化的获客渠道最大程度地挖掘增量用户、切入线上线下消费场景深度绑定目标客户,同时在存量客户上的精耕细作,唤醒沉睡客户,使存量客户的价值最大化,都是该公司的“头等大事”。

为此,同盾科技还协助该公司分别构建新客精准营销模型、存量客户精准营销模型,构建广泛且精准的用户触达和客户洞察能力。同时,以客户全生命周期为基础,建立起全景式客户画像,通过将内部、外部数据用打标签的方式,构建完备的标签体系,把用户在金融机构内外的表现形成可视化资产。这不仅便于客户画像的有效更迭,更有助于体系快速落地,帮助前端营销人员进一步了解客户,掌握其最新的需求动态。

当前,该数字化营销系统已经全面覆盖到衣、食、住、行等所有生活场景,智能化的营销方案对于提高活跃用户的转化度、加强存量用户的活跃度、提升现有客户的留存率起到了重要作用。

关注用户旅程,打造数字化运营体系

此外,同盾关注该公司整个用户旅程及体验,梳理用户体验流程和业务需求,帮助该公司建立健全以用户生命周期为中心贯穿业务链的数据分析体系。基于各级部?需求构建个性化标签体系,多维度灵活可配置,满足不同业务场景需求;并通过用户运营、活动运营、内容运营、产品运营和数据运营的闭环体系,从获客、交互到自传播整个生命周期中各环节的转化情况,持续提升用户运营指标,例如活跃客户数、客户净推荐值等。同时,在合规前提下,对用户行为数据、业务数据等数据进行分析,不断优化运营活动与用户体验。

实施效果与业务价值

同盾与该公司合作项目已超过两年,现阶段就模型管理、数据安全治理、风控体系升级等目标持续推进。整个项目过程配备统一的协调机制,同盾解决方案专家及咨询专家协助其完成流程梳理及策略、模型建设;咨询落地之后,项目管理组进行分析和研判,把需求传达给开发和测试人员,同步同盾交付团队做策略和产品的对接和部署、测试人员做案例的设计和分析。测试交付以后,设计部门和业务部门共同对成果交叉验证,之后再进行最终投产。

这期间,同盾的解决方案、咨询分析、产品、开发、交付、管理等团队精兵强将几乎都陆续投入到这个项目的建设之中。

项目释放出的能量也是巨大的。同盾帮助该机构完成线上线下近百个渠道和几十个三方服务供应商的对接。业务量方面,也逐步迎来了高增长,每天高峰时段有数万笔进量,每笔首贷、复贷金额在银行系消金公司中名列前茅,日授信额度近亿元。

同盾助力该消金机构的平台搭建及策略模型体系建设成果全面符合预期,满足了解决方式标准化,并大大减少了二次开发,可持续支撑新渠道接入及线下产品迁移上线。随着更多业务场景的覆盖,同盾也将协助该公司在现有项目基础上进一步发力,持续优化风险管理体系,助力其快速构建智能化分析决策体系,推动公司整体业务的稳健发展。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  2021年中国进出口规模达6.05

2021年中国进出口规模达6.05  新突破!我国成功研发燃煤锅

新突破!我国成功研发燃煤锅  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  中公教育巨额利润消失之谜

中公教育巨额利润消失之谜  《探秘独角兽》第一期精彩频

《探秘独角兽》第一期精彩频  瑞哺恩成国内首款获欧盟认证

瑞哺恩成国内首款获欧盟认证  突破150万辆 安徽汽车去年

突破150万辆 安徽汽车去年